BKLN(Invesco Senior Loan ETF)とは

インベスコ・シニア・ローンETF(Invesco Senior Loan ETF)は時価総額加重型であるS&P/LSTA US Leveraged Loan 100 Indexに連動した投資成果を目指す米国籍のETF(上場投資信託)。

S&P/LSTA US Leveraged Loan 100 Indexはレバレッジドローン市場の最も大きいローン・ファシリティのトップ100から構成され、指数は早期元金返済を反映し、ローンが指数の2%を上回ることがないように、毎週見直されています。

投資している商品は流動性が低かったりしますが、ETFには少なくとも80%の金額はインデックスを構成する銘柄に投資されます。

シニアローンとは

債券が発行される際、リスクや条件の異なる社債が、複数設定される場合がある。設定したものを集めてポートフォリオを作成し、その元利金を担保にして発行される債券をCBOと呼ぶ。

この場合においてリスク度合いを三分割すると、シニア債は、低リスク(高格付け)の債券のことをさす。

注目している理由

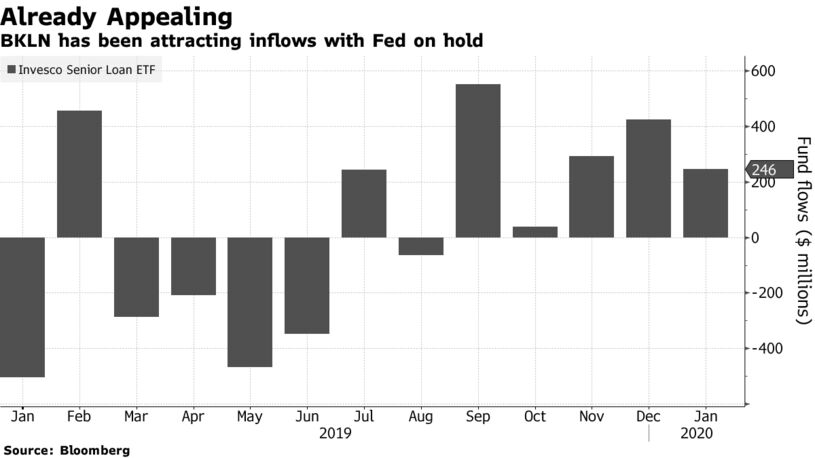

レバレッジローンへの投資は以前から注目しておりましたが、BKLNは投資したことが無く、これまであまりチェックしたことがありませんでした。BKLNのリサーチをするきっかけはBloombergの以下の記事。

ダブルライン・キャピタル最高経営責任者(CEO)で富豪のジェフリー・ガンドラック氏が退職者にとって良さそうな投資先として言及した上場投資信託(ETF)の取引が急増した。

レバレッジドローンに投資する60億ドル( 約6550億円)規模のインベスコ・シニア・ローンETF(BKLN)は、ニューヨーク時間8日午前9時45分に300万株、6900万ドル相当の取引があった。ブルームバーグがまとめたデータによると、同ファンドにとって昨年10月22日以来の大口取引だった。

ガンドラック氏はほんの数時間前に、退職者がデュレーションとボラティリティーリスクを低く抑えながら7%のリターンを得るにはどこに投資すればいいかとの質問に答えてBKLNを挙げていた。

同氏は7日のウェブキャストで、「変動金利の商品で7%のリターンを望むなら、資本構造の中で真ん中くらいのローン担保証券(CLO)を買うのがいい」とした上で、「それは個人にはほぼ不可能だが、CLOの代わりにBKLNを買うことができる」と説明した。

ただ、BKLNに投資するならば注意深くモニターする必要があるとも指摘。担保となっているローンは比較的流動性が低く、経済指標が悪化し始めるとETFのリターンが圧迫されかねないと解説した。

「景気が弱くなればBKLNの悪い面の影響を被ることになる。ただ買って持っていればいいというものではない」と注意を促した。

https://www.bloomberg.co.jp/news/articles/2020-01-09/Q3TIHRT0G1KW01

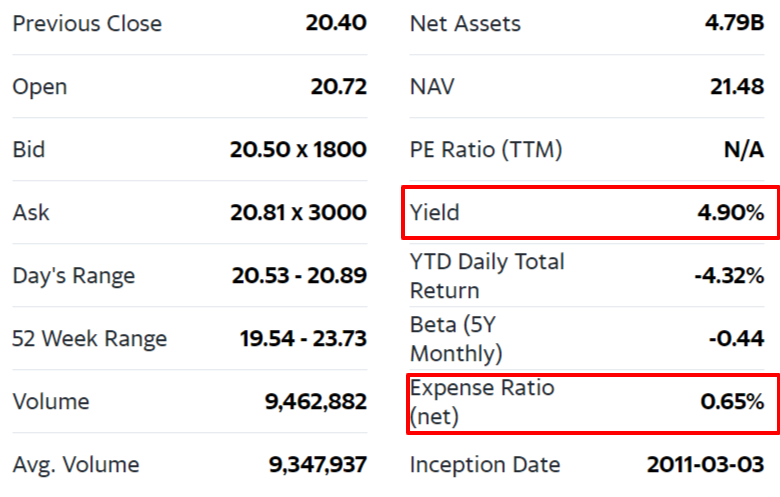

基本情報(2020年3月13日)

上場:米国(海外の証券口座での投資が前提となります。日本のネット証券会社では、SBI証券とマネックス証券と楽天証券は投資不可能)

配当頻度:月次

最低投資金額:21ドル程度(1口)

配当利回り:4.90%

経費率:0.65%

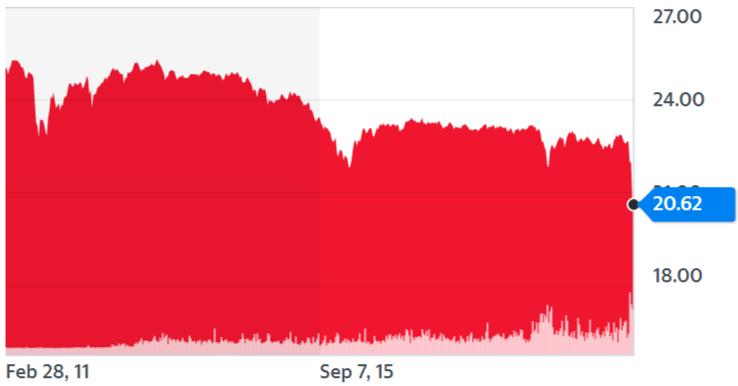

チャート(2020年3月13日)

上場時からみると株価は下落傾向。コロナウィルスにより株価が急落しております。

BKLNのメリット

高い配当利回り

BKLNの最大のメリット。高配当が見込めて、配当を重視する人には紹介できる商品の一つ。

個人ではアクセスしにくい商品を組み込んでいる

シニアローンは日本で個人で購入することが難しく、シニアローンへの投資を容易に行えるようになります。

シニアローンは他のアセットクラスとの相関が低い

シニアローンのインデックスは他のインデックスとの相関が低い傾向があり、分散投資の観点から利点があります。個人的には一番大きいメリットです。

BKLNのデメリット

コストが高め

BKLNの信託報酬は0.65%と少し高いです。ジャンク債ETFのJNKやSJNKの0.40%と比べると1.8倍程度と高くとなっております。

ただ、同様のシニア・ローンETFであるSRLNの0.7%よりは低いです。

-

-

SRLN 海外ETF(高配当)の紹介〜シニア債への投資

安定的に高い配当を目指しつつ、ショック時の株価下落が限定的なシニア債ETFについて記事にしております。 イーサンです。投稿頻度は多くありませんがTwitterもやっています。 SRLN(SPDR ブラ ...

続きを見る

トータルリターンは必ずしも高くない

設定来のトータルリターン(株価変動及び配当の合計)は年利3.96%とあまり高くありません。

一般的にはリスクが高め

BKLNは信用力が低い企業のシニアローンを投資対象としており、ジャンク債と同様のリスクを取る代わりに高い分配金を得られる商品になっております。ジャンク債は担保や保証が設定されていなかったりしますが、シニアローンは担保や保証が設定されてあったりするので、ジャンク債と比べるとリスクは低めとなります。

| 特徴 | シニアローン | ジャンク債 |

| 共通 | 投資先は投資適格未満の格付(投機的水準) | |

| 主な相違 | 通常は、担保や保証があり、支払いの優先度が高い | 通常はシニアローンに比べると支払いの優先度が低い |

商品を理解しにくい

ハイイールド債はよく聞く債券ですが、シニアローンはあまり聞いたことが無いと感じる人も多いかと思います。さらにのETFだとETFの中身が少しわかりにくくなります。

個人的な感想

配当利回りが高く、伝統的な資産とは異なる特性を持つため、定期的に株価や配当をチェックしております。ただ、ある程度の配当が見込めますが、トータルリターンはあまり大きくはないのが気になります。

個人的な感想としては、商品性を考えると初心者向けではないと感じまが、他のアセットクラスとの相関が低い商品をポートフォリオに組み入れて分散投資したくなります。

まだ投資はしておりませんが、今後の株価を見ながら投資を検討していきます。シニアローンETFではSEIXに投資をしておりますが、次に投資するならBKLNと考えております。実際に投資する際には、ジャンク債ETFや優先株式ETFとセットで投資額を決めていこうと思います。

ジャンク債ETF

-

-

JNK 海外ETF(高配当)の紹介〜ハイイールド債券への投資

個人的に、資産を減らさず、配当を重視しつつも、全体として負けにくいポートフォリオを目指しておりました。配当を重視する場合、ポートフォリオに入れたくなるハイイールド債券に投資するETFのJNKについて記 ...

続きを見る

-

-

SJNK 海外ETF(高配当)の紹介〜期間が短めのハイイール債券への投資

個人的に、資産を減らさず、配当を重視しつつも、全体として負けにくいポートフォリオを目指しておりました。配当を重視する場合、ポートフォリオに入れたくなるハイイールド債券に投資するETFのSJNKについて ...

続きを見る

優先株式ETF

-

-

PFF 海外ETF(高配当)の紹介〜配当を重視した米国優先株式への投資

株の売買益は目的としてしておらず、配当が好きな方向けの海外ETF(高配当)の一つとしてPFFを紹介します。 個人的には優先株式ETFは好きな商品の一つですが、最近、配当利回りが5%を下回るのが気になっ ...

続きを見る

シニアローンETF

-

-

SEIX 海外ETF(高配当)の紹介

SEIXとは Virtus Seix Senior Loan ETF(SEIX)を簡単に説明すると、シニア・ローンやレバレッジローンに投資するETFです。 The Fund actively inve ...

続きを見る

-

-

SRLN 海外ETF(高配当)の紹介〜シニア債への投資

安定的に高い配当を目指しつつ、ショック時の株価下落が限定的なシニア債ETFについて記事にしております。 イーサンです。投稿頻度は多くありませんがTwitterもやっています。 SRLN(SPDR ブラ ...

続きを見る