定期的に日本から米国の証券会社の口座に送金して、REIT ETFを購入しておりますが、その中でSRETというETFを購入することが多かったです。

海外のREIT ETFだとVNQ、VNQI、SRETを中心に投資をしておりますが、3銘柄の中でも分配金が多いSRETを今回紹介します。

の2銘柄は以下で記事にしております。

SRET(グローバルX スーパーディビィデンド-世界リート ETF)とは

簡単に説明すると、世界中の好配当リート60銘柄のうち、ボラティリティの低い30銘柄に投資する米国の上場投資信託(ETF)のことです。

日本ではあまり知名度が無いGlobal Xという資産運用会社の商品になります。

-

-

グローバルX スーパーディビィデンド-世界リート ETF | Global X Japanについて

配当利回りの高いREIT30銘柄にグローバルに投資します。

続きを見る

SRET(グローバルX スーパーディビィデンド-世界リート ETF)のポイント

- REITの中でも高い配当利回りの銘柄にフォーカスして投資できる

- SRETの1銘柄に投資すれば30銘柄に分散投資

- 手数料は少し高め

- 毎月配当

- 日本のネット証券会社3社でも簡単に投資できる

- コロナウィルスによる影響でモーゲージREITの株価が暴落した影響が強く出ている。コロナ前の半値~6割の水準(2022年4月15日)

- コロナウィルスによる影響で配当は減少傾向

- 直近の配当での利回りは7%弱(2022年4月15日)

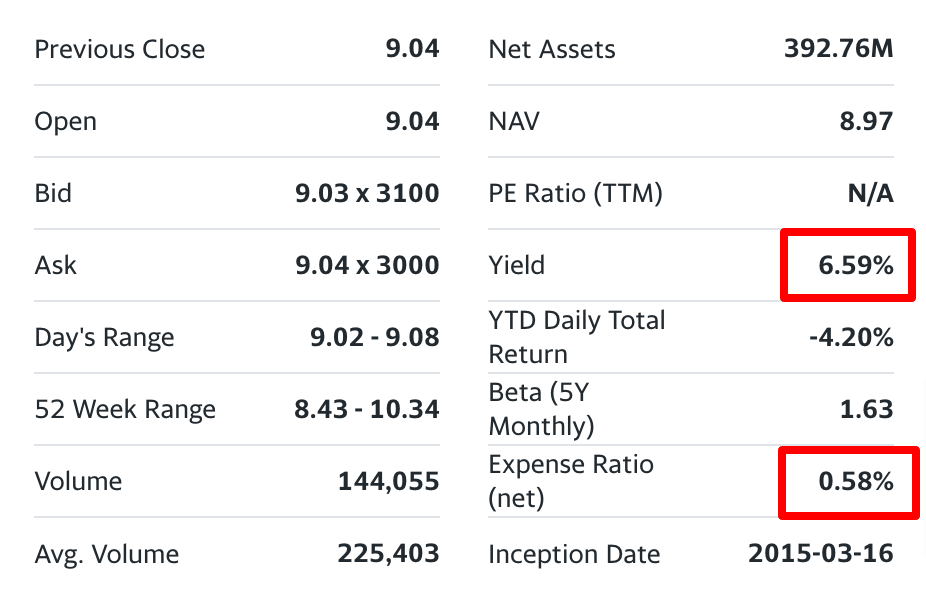

基本情報(2022年4月15日)

上場:米国(日本のネット証券会社では、SBI証券、マネックス証券、楽天証券は投資可能)

配当頻度:月次

最低投資金額:9ドル程度(1口)

配当利回り:6.59%

経費率:0.58%

個人的にはSRETの配当が今後も減少する可能性があると考えており、株価と配当の回復には時間がかかることを覚悟しております。SRETは商品コンセプトとして好きなので今のところ手放しませんが、追加投資は他の銘柄中心で、SRETは株価を見ながら少額づつとなりそうです。

— イーサン (@11investment) August 8, 2020

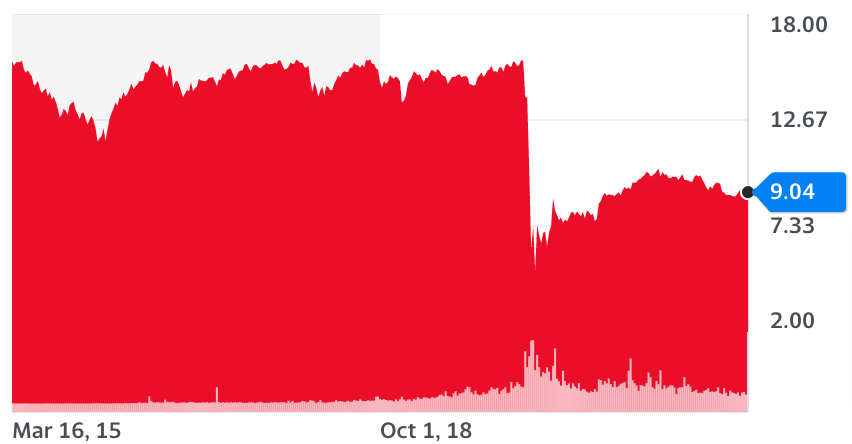

チャート(2022年4月15日)

米国REITの内、VNQやIYRなどはリーマンショック後右肩上がりになっておりますが、SRETの株価はしばらく横ばい。コロナウィルスによる影響で急落しましたが、そこからの戻りはかなり弱いです。VNQやIYRはコロナ前の水準を回復しておりますが、SRETはコロナ前の水準を回復しておりません。

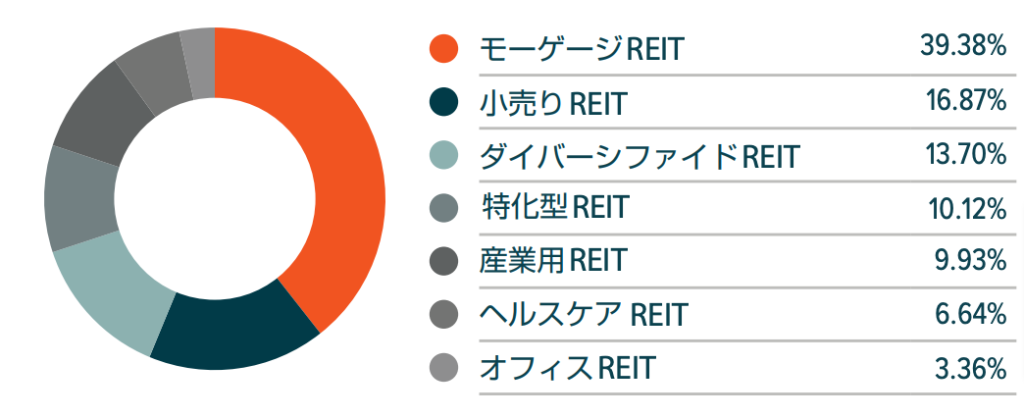

インダストリー別構成比率(2022年2月28日)

2022年2月28日時点

SRETでは構成銘柄の減配などの影響を受け、コロナ後に構成銘柄を全30銘柄中、14銘柄を変更することになりました。

コロナ前までは、モーゲージREITが6割程度を占めておりましたが、約4割まで低下しております。

モーゲージREITは海外のREITでは珍しくない商品となりますが、日本のREITには無いタイプのため、次のセクションで簡単に内容を記載しております。

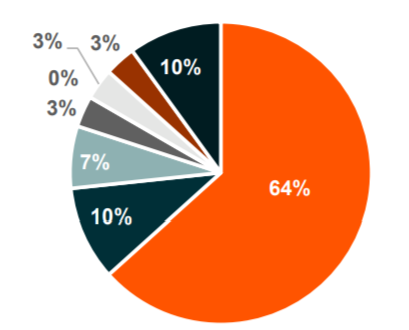

コロナ前(2020年1月時点)

以下が構成銘柄変更前の割合となります。

約6割はモーゲージREITから構成されており、金利引き下げの影響を受け大幅な減配や株価下落の影響を受けています。

モーゲージREITとは

米国等のREITのうち、不動産取得者への資金貸付や住宅ローン証券化証券投資による受取金利を主要な収入として運営されるREITのことです。

難しく考える必要は無く、裏付けとなる資産に注目していただければいいかと思います。ただ、それぞれのREITのレバレッジについては銘柄ごとに確認が必要となります。

| 日本のREIT | モーゲージREIT | |

| 裏付資産 | 不動産/不動産信託受益権 | 不動産関連債券/債権 |

SRET(グローバルX スーパーディビィデンド-世界リート ETF)のメリット

高配当が見込める

この商品最大のメリットは高い配当利回り。2022年4月15日時点で6.59%あります。SRETは配当がここ数カ月で大幅に減少しておりますので、

配当利回りが高いREITに絞っている事

配当利回りが高い30のREITに分散することができます。私もですが配当利回りが高いREITに投資したい投資家も多くいるかと思います。SRETに投資すれば簡単に配当利回りが高い30銘柄に投資することができ魅力的です。

毎月分配型

一時期、日本で毎月分配型の高配当投資信託が流行りましたが、高い分配金の中身は特別分配金(元本取崩)が大きな割合を占めておりました。

日本で上場している毎月分配型のREITのETFは無く、配当を重視して投資をする方には合う商品となります。

J-REIT ETFを組み合わせることにより、毎月配当が生じさせることもできますので、以下の記事を参照ください。

-

-

東証に上場されているJREIT ETFで毎月分配型ポートフォリオを組む

JREITは分配金利回りが低いため、現時点では投資対象としておりませんが、今後、日本の金利が上昇し始めた場合に備え、リサーチをしてみました。 金利上昇と不動産価格については以下の記事に記載しております ...

続きを見る

SRET(グローバルX スーパーディビィデンド-世界リート ETF)のデメリット

リスクが高い

分配金利回りが高いREITはリスクが高めのREITとなりますので、リスク許容度が低い方には向かないと思います。

特に、構成銘柄の中にはモーゲージREIT(高レバレッジ)も含まれており、コロナウィルスによる株価急落を受け米国金利が引き下げられた影響で急落しております。

コストが高め

経費率は0.59%とREIT ETFの中では高めとなっております。次の保有銘柄数にて、代表的なREIT ETFと比較しております。

保有銘柄数が少ない

代表的REIT ETFとして、日本の証券会社の口座から投資できるIYRと、海外の証券口座から投資できるVNQと比較しております。

| 銘柄 | SRET | IYR | VNQ |

| コスト | 0.58% | 0.41% | 0.12% |

| 保有銘柄数 | 30 | 86 | 164 |

| 時点 | 2022/4/14 | 2022/4/14 | 2022/4/14 |

ETFに含まれる銘柄数が多ければ、個別銘柄の影響を受けにくくなります。SRETは高い配当利回りの銘柄を対象にしており銘柄数が少なめです。ただ、銘柄数が増えれば、利回りが低い銘柄も含まれてくるため、SRETの魅力は下がってしまいます。銘柄数をさらに増やした分散投資を希望する方にはあまり向かない銘柄となります。

個人的な感想

配当利回りが高く、投資してから数年が経ちますが、2018年後半の世界的な株価下落時も大きな下落もなく価格が安定していると感じました。不動産価格は金利変動に大きな影響を受けるため、米国金利の上昇局面では他の不動産関係のETFや銘柄と同様に下落しております。

-

-

金利上昇により海外REIT ETF投資機会到来か

ETF投資家にはうれしい下落局面 米国債利回りが上昇しており、株価も下落しておりますが、金利推移に敏感な海外REITはDowやS&P500より下落率が高いように感じております。 リーマンショッ ...

続きを見る

ここ数年株価については安定的に推移しており、かつ、配当利回りも高いため、保有するETFの中でもお気に入りの銘柄でした。

ですが、コロナウィルスによる株価下落により、構成銘柄の半分を入れ替えるという異常事態となっておりました。

現在のSRETの配当利回りはものすごく高い水準というわけでもありませんので、個人的には株価と配当の回復には時間がかかることを覚悟しております。ただ、SRETは商品コンセプトとして好きなので今のところ手放しませんが、今後の株価を見ながら少しづつ追加買い増しすることを検討しております。

どの投資にも言えることですが、理解できない商品には投資しない。理解できる商品にだけ投資をする事が重要かと思います。