日本では最低投資単位の高さから個人による債券投資があまり一般的ではなく、主に機関投資家により行われておりました。

個人で投資できるような債券はSBI証券などで購入できますが、銘柄がかなり限定的なのが現状です。

個人的には債券投資はETF一択と考えており、世界中の国債に日本で上場しているETFで分散投資をするなら2つ債券ETFを購入すれば十分です。

2つの債券ETF

2つのETFを保有することで世界中の国に分散することができます。

上場インデックスファンド海外債券(Citi WGBI)毎月分配型(1677)

日本を除いた先進国を対象とした債券ETFと実質的に同義であり、一般的にリスクとリターンが低いのが特徴です。

-

-

上場インデックスファンド海外債券(FTSE WGBI)毎月分配型(1677)の紹介

日本では個人による債券投資があまり一般的ではなく、主に機関投資家により行われておりました。理由は最低投資単位が1億円程度であること大きいのかもしれません。 個別企業の債券とSBI証券などで購入できます ...

続きを見る

上場インデックスファンド新興国債券(1566)

新興国を対象とした債券ETFであり、リスクとリターンが高いのが特徴です。

上場インデックスファンド新興国債券(1566)とは

(愛称:上場新興国債)

円換算したブルームバーグ・バークレイズ自国通貨建て新興市場国債・10%国キャップ・インデックスの変動率に一致させることをめざす上場投資信託(ETF)で、日本で上場されております。配当は隔月(2ヶ月ごと)にあります。

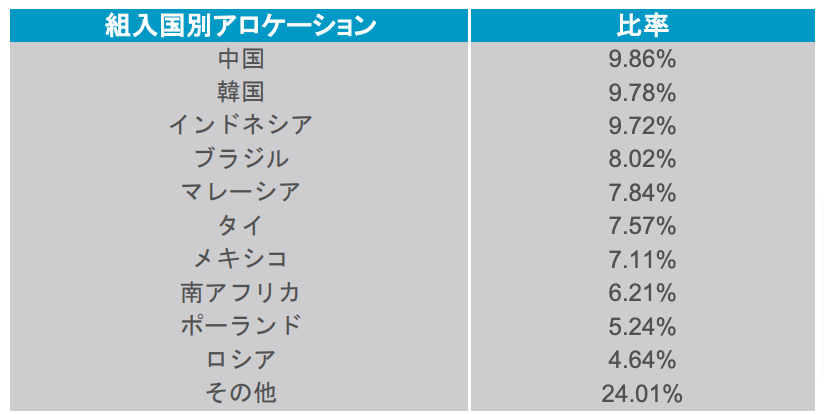

インデックスは様々な種類があり、多くの人にとっては一定の分散が行われていれば問題がないと思います。特に新興国債券はデフォルトリスクが先進国と比べて高く、リスクを下げるためにも、一つの国の影響を下げる必要があります。

基本情報

上場:東証(日本の証券会社から投資可能)

配当頻度:隔月(2ヶ月ごと、1月、3月、5月、7月、9月、11月)

配当利回り:4.87%

経費率:0.495%

配当金の推移

基準価額は2020年1月以降は下落傾向。

分配金額が2017年11月期に初めて500円を割り込んだ時は少しショックでしたが、今では400円を切る水準。

| 決算期 | 決算日 | 1口あたり基準価額 | 1口あたり分配金額 |

| 2021年05月期 | 2021年05月10日 | 44,831円00銭 | 371円00銭 |

| 2021年03月期 | 2021年03月10日 | 43,807円00銭 | 377円00銭 |

| 2021年01月期 | 2021年01月10日 | 44,787円00銭 | 372円00銭 |

| 2020年11月期 | 2020年11月10日 | 44,427円00銭 | 362円00銭 |

| 2020年09月期 | 2020年09月10日 | 43,962円00銭 | 370円00銭 |

| 2019年07月期 | 2020年07月10日 | 43,986円00銭 | 377円00銭 |

| 2020年05月期 | 2020年05月10日 | 41,761円00銭 | 369円00銭 |

| 2020年03月期 | 2020年03月10日 | 43,577円00銭 | 419円00銭 |

| 2020年01月期 | 2020年01月10日 | 48,225円00銭 | 420円00銭 |

| 2019年11月期 | 2019年11月10日 | 47,790円00銭 | 420円00銭 |

| 2019年09月期 | 2019年09月10日 | 46,475円00銭 | 411円00銭 |

| 2019年07月期 | 2019年07月10日 | 47,561円00銭 | 426円00銭 |

| 2019年05月期 | 2019年05月10日 | 45,976円00銭 | 465円00銭 |

| 2019年03月期 | 2019年03月10日 | 47,346円00銭 | 465円00銭 |

| 2019年01月期 | 2019年01月10日 | 46,350円00銭 | 457円00銭 |

| 2018年11月期 | 2018年11月10日 | 47,418円00銭 | 467円00銭 |

| 2018年09月期 | 2018年09月10日 | 45,444円00銭 | 467円00銭 |

| 2018年07月期 | 2018年07月10日 | 48,256円00銭 | 486円00銭 |

| 2018年05月期 | 2018年05月10日 | 49,791円00銭 | 486円00銭 |

| 2018年03月期 | 2018年03月10日 | 51,089円00銭 | 491円00銭 |

| 2018年01月期 | 2018年01月10日 | 53,706円00銭 | 501円00銭 |

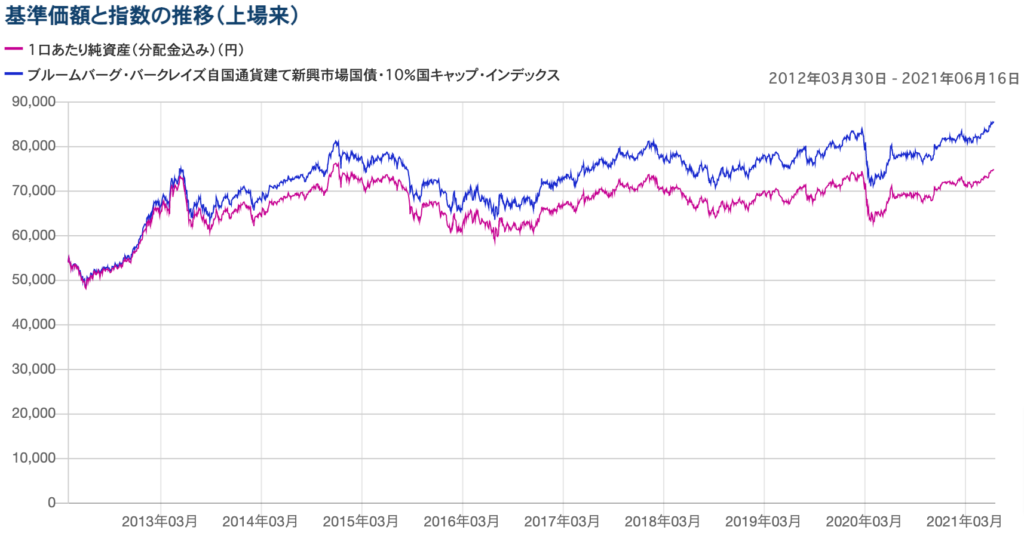

チャート

純資産(分配金込み)についてはここ数年で大きく上下してはおりません。1年間で4~5%の分配金が出ることを考えると、ここ数年のトータルリターンはあまり大きくありません。

上場インデックスファンド新興国債券(1566)のメリット

高配当が見込める

この商品最大のメリットは高い分配金利回り。2020年5月22日時点で5.67%あります。

昨今のマイナス金利の影響で、REITの利回りも低下しており、5%を超える配当利回りを見込めるETFはほとんどない状態。 そのため、5%を超える新興国債券ETFは貴重な存在です。

個別のREITやインフラファンドを探すと一定数出て来ますが、やはりリスクは分散したいので、投資対象からは除外しております。

個人では投資し難い債券市場にアクセスできる

SBI証券などで、レアル建て債券やリラ建て債券を買うことができますが、中身がイマイチで興味がわかないものが多い。 個人では米国債ですらアクセスしにくいため、新興国だとさらに難しい状況です。上場インデックスファンド新興国債券(1566)だと、容易に新興国債券にアクセスできます。

分配金込みの純資産価額は安定的

新興国系の商品は値動きが激しい印象があり、ここ最近は株価が下落することが多く損をしている印象があったのですが、分配金が2ヶ月ごとに出ており分配金込みでの純資産は思った以上に安定的に推移(あまり損をしない程度)。

上場インデックスファンド新興国債券(1566)のデメリット

トータルリターンはあまり高くない

配当利回りは4~5%程度と高いのですが、株価については長期的に上昇しているわけではないため、トータルリターンはそこまで大きくならない傾向があります。おそらく、1566やVWOBを保有している方ですと、大きくプラスにもマイナスのリターンにもなってはいないかと思います。

新興国のためリスクが高めの国が多い

投資先は以下の国々のため、地政学上のリスクを感じてしまいます。

複利効果を得にくい

配当を重視した投資をすると必然的に生じるデメリットですが、配当すると税金が生じてしまいます。また、配当金を再投資に回せばいいのですが、配当を生まないモノの購入に当ててしまうと、お金がお金を産むという複利効果を得られなくなってしまいます。

バンガード・米ドル建て新興国政府債券ETF(VWOB)との関係

同じ新興国債券ETFとしてはバンガード・米ドル建て新興国政府債券ETF(VWOB)がありますが、当該ETFとの違いを簡単に記載したいと思います。

1566は自国通貨建て、VWOBは米ドル建てである点。

1566の自国通貨建ては、通貨安になっても新興国の自国通貨で利息及び元本を支払う(為替リスクは投資家が負う)

VWOBの米ドル建ては、通貨安に関係なく米ドルで利息及び元本を支払う必要がある(為替リスクは新興国が負う)

為替リスクと言っているのは、米ドルと新興国通貨間を指しております。米ドルと円の間ではどちらのETFも為替リスクは投資家が負っております。

米ドルと新興国通貨間で、新興国が為替リスクを負う場合、その分だけ利息が低くなる傾向があります。

仮に貿易戦争懸念で、新興国通過が対ドルで安くなっている場合、VWOBの方がリスクが低くなります。

VWOBも1566も日本の証券会社で購入可能な商品ですので、リスクを抑えたい場合はVWOBを、リスクをとる場合は1566を選択していいかと思います。

-

-

VWOB 海外ETF(高配当)の紹介~高金利な新興国債券への投資

株式だけでなく債券もポートフォリオに組み込んでリスク分散させている方も多いと思います。債券ETFの中でも、金利が高めの新興国債券に投資するVWOBについて記事にしております。 イーサンです。投稿頻度は ...

続きを見る

個人的な感想

今はNISA口座で少しだけ保有しています。以前は永久保有を前提として保有し売却する事は予定しておりませんでしたが、為替リスクの低減のため米ドル建ての海外ETFへのシフトを始めております。

現地通貨かドル建か好みが分かれると思いますが、新興国債券ETFについては株価が大幅に下がった際に追加投資し、長い目でリターンを確保したいと考えています。