海外投資の定番とも言えるS&P500に連動するETFのVOOについて記載しております。

VOO(バンガード®・S&P500ETF)とは

S&P500指数のパフォーマンスへの連動を目指す上場投資信託(ETF)で、米国に上場されておりますが、SBI証券など日本の証券会社でも購入できます。大型株を中心に構成されております。

S&P 500とは

S&P 500®は米国大型株の動向を表す最良の単一尺度として広く認められている株価指数である。この指数をベンチマークとする運用資産の総額は9兆9千億米ドルを超え、この指数に連動する金融商品の運用資産額は約3兆4千億米ドルに及ぶ。この指数は米国の主要産業を代表する500社により構成されており、米国株式市場の時価総額の約80%をカバーしている。

続きを見る

https://japanese.spindices.com/indices/equity/sp-500

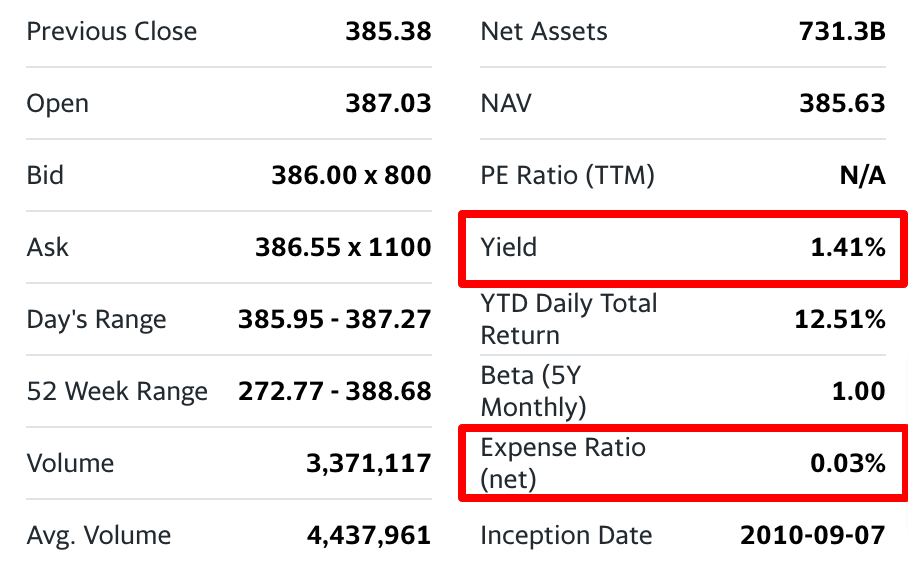

基本情報(2021年5月28日)

上場:米国(日本のネット証券会社などから投資可能)

配当頻度:四半期(3ヶ月ごと、3月、6月、9月、12月)

配当利回り:1.41%

経費率:0.03%

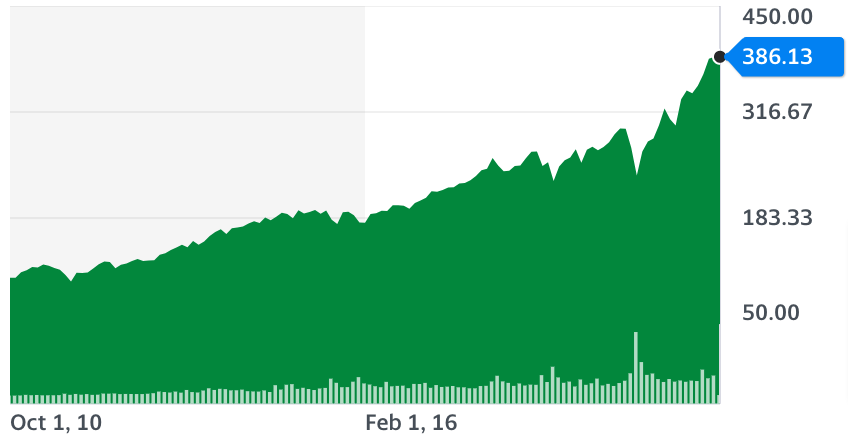

チャート(2021年5月28日)

VOOはリーマンショック後に上場した銘柄ですが、綺麗な右肩上がりとなっております。2020年はコロナウィルスによる影響で急落しておりますが、長期的にみると影響は限定的に感じます。既にコロナウィルスによる下落の影響からは回復しております。

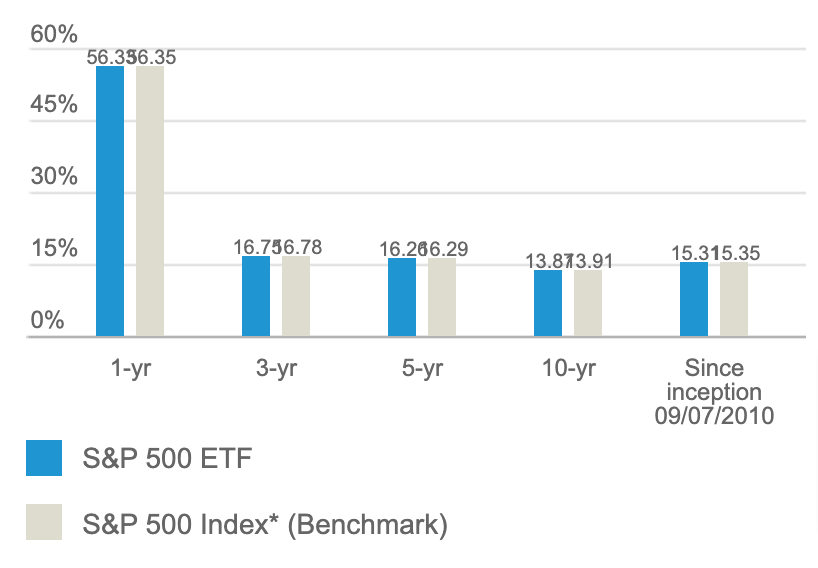

運用実績(2021年3月31日時点)

VOOの各期間における年利でのリターンになります。上場来では年利15.31%程度と非常に高いです。

VOO(バンガード®・S&P500ETF)のメリット

世界の株式投資の指標に連動

NYダウ工業株30種とS&P500は世界の株式投資の指標となっております。世界経済を米国が牽引している状況ですので、ドル建てで米国経済の成長を享受することができます。

著名投資家のウォーレン・バフェット氏も「自分の死後は資産の90%をS&P500ETFに、残りは米国債に投資せよ。」と妻に伝えたといわれております。

過去のパフォーマンスが高い

上場来での年利でのトータルリターンは10%を超えており、非常に高いです。私は高配当ETFが好きで当該サイトでも記事にすることが多いですが、トータルでのパフォーマンスではS&P500に連動するETFを上回ることは殆どないくらいです。

信託報酬が非常に低く、長期保有できる

信託報酬は0.03%。バンガードのETFは信託報酬が低いのでどれも長期保有に向いております。

自分だけでなく、子供や、孫の世代まで受け継ぎたいETFです。

VOO(バンガード®・S&P500ETF)のデメリット

優先株式など、他の高配当ETFと比べる分配金利回りが物足りない

株式で分配金だけでなく、売却益も狙うなら悪くないですが、PFFなどと比べると分配金利回りが半分程度だったりするので物足りなさを感じます。

-

-

PFF 海外ETF(高配当)の紹介〜配当を重視した米国優先株式への投資

株の売買益は目的としてしておらず、配当が好きな方向けの海外ETF(高配当)の一つとしてPFFを紹介します。 個人的には優先株式ETFは好きな商品の一つですが、最近、配当利回りが5%を下回るのが気になっ ...

続きを見る

海外ETFの中では最低投資額が比較的高い

海外ETFでは100ドルを下回る銘柄が多いですが、VOOは300ドルを超えており、高い印象があります。

VOO(バンガード®・S&P500ETF)とVYM(高配当ETF)の比較(2021年5月28日)

以下、VOOとVYMの過去5年間の値動きを比較したチャートになります。

オレンジ色:VOO、青色:VYM

VOOはVYMよりも1%程度、配当利回りが低いので、配当利回りとしては5年間で約▲5%程度の差になりますが、株価についてはVOO(+100.15%)とVYM(+50.80%)との差額は+49.35%となります。

VYM配当利回りの影響を控除すると、VOOはVYMよりも5年間で+44%程度パフォーマンスが高いことになります。

配当好きの方ですとVOO(約2%)とVYM(約3%)のどちらに投資するか悩むと思いますが、この5年間のパフォーマンスはVOOの方が高いのは確かです。

VOO(バンガード®・S&P500ETF)とVT(全世界株式)の比較(2021年5月28日)

以下、VOOとVT(全世界株式に分散投資する指標に連動するETF)の過去5年間の値動きを比較したチャートになります。

オレンジ色:VOO、青色:VT

株価についてはVOO(+100.15%)とVT(+74.22%)との差額は+19.01%となります。

配当利回りについてはVOOとVTで大きな差異はないので、VOOはVTよりも5年間で+25.93%程度パフォーマンスが高いことになります。

ここ5年は米国株式のパフォーマンスが高く、好きな日本人が多いVT(全世界投資)よりもほとんどタイミングで株価上昇率は高い状態となっております。

-

-

VT 海外ETFの紹介

今回は世界中の株式市場に分散投資できるVTについて記載しております。 VTは個人的に非常に思い入れのある銘柄の一つ。VTは橘玲さん著の黄金の扉を開ける賢者の海外投資術で初めて知り、海外投資に本格的に力 ...

続きを見る

VOO(バンガード®・S&P500ETF)を補完するETF

VOOは大型株で構成されており、中小型株は含まれておりません。

S&P500に連動するETFを保有している場合に、VTIなど米国全体(大型、中小型株含む)に投資したいと考えた際に、大型株での重複が気になるかもしれません。

その場合にはVOOを補完するETFとしてVXF(米国の中小型株)がありますので、VXFに投資するのがいいかもしれません。

VOOとVXFに投資をすると、米国の大型株と中小型株を含んだポートフォリオを作ることができます。

-

-

VXF 海外ETFの紹介

正直、こんなETFがあったのは知らなかった。これまで投資対象として検討したことがないVXFというETFについて記事にしております。 バンガード®・米国エクステンデッド・マーケットETF(VXF)とは ...

続きを見る

個人的な感想

高配当を重視する場合には対象にはなりにくい銘柄ですが、高配当銘柄は株価上昇は限定的であることが多く、また、配当以上に下落することもあります。

S&P500に連動するVOOは2%程度の配当を出しつつ、株価も上昇しており、結果的に高配当銘柄よりパフォーマンスが高いことが多いです。高配当や成長銘柄といった投資テーマをお持ちでない方には投資対象になる銘柄と思います。

個人的には株式に投資するETFとしては、子供や孫に受け継ぎたい銘柄の一つと考えています。

-

-

子供や孫にまで受け継ぎたいETFやBDC

自分の老後資金としてだけでなく、子供や孫まで受け継げるETFに投資したい。最近、そんな思いが強くなってきました。 もちろん、同じETFが100年後まで続くわけでもないし、インデックスも様々な種類が誕生 ...

続きを見る