高配当株式ETFの中でも、米国の高配当株式に投資するVYMについて記事にしております。

VYM(バンガード・米国高配当株式ETF)とは

FTSE ハイディビデンド・イールド・インデックスのパフォーマンスへの連動を目指す上場投資信託(ETF)で、米国(NYSE Arca)に上場されております。

FTSE ハイディビデンド・イールド・インデックスは米国株式市場における高配当利回りの銘柄を対象とし、REITを除く銘柄で構成される時価総額加重平均型の株価指数です。

VYM(バンガード・米国高配当株式ETF)のポイント

- 米国の高配当株式への投資

- 配当も株価上昇も両方狙える

- 四半期配当

- S&P500よりパフォーマンスは下がる

- 日本のネット証券会社3社で投資可能(2021年5月時点)

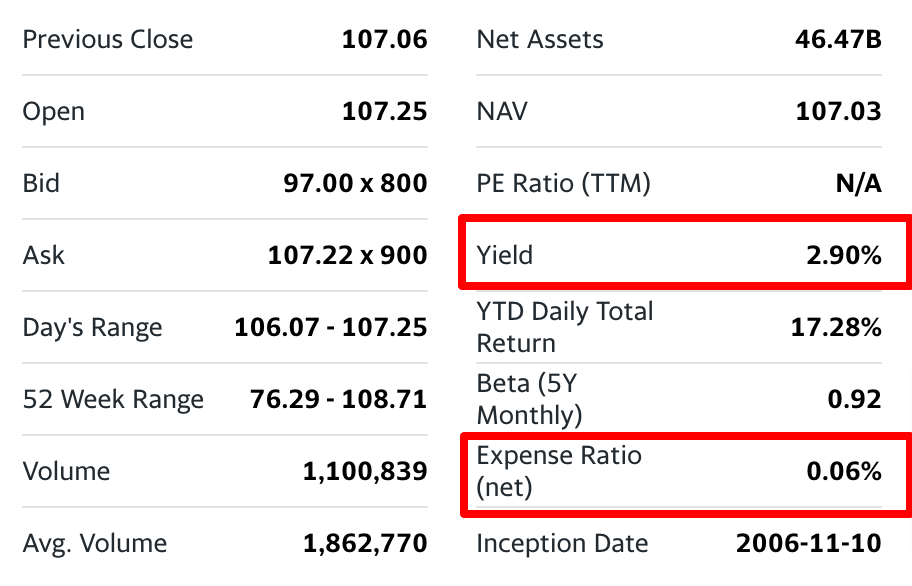

基本情報(2021年5月25日)

上場:米国(日本のネット証券会社から投資可能)

配当頻度:四半期(3ヶ月ごと、3月、6月、9月、12月)

配当利回り:2.90%

経費率:0.06%

S&P500と同じような値動きをしますが、相関関係を示すベータは0.92のためS&P500より変動が少ないです。

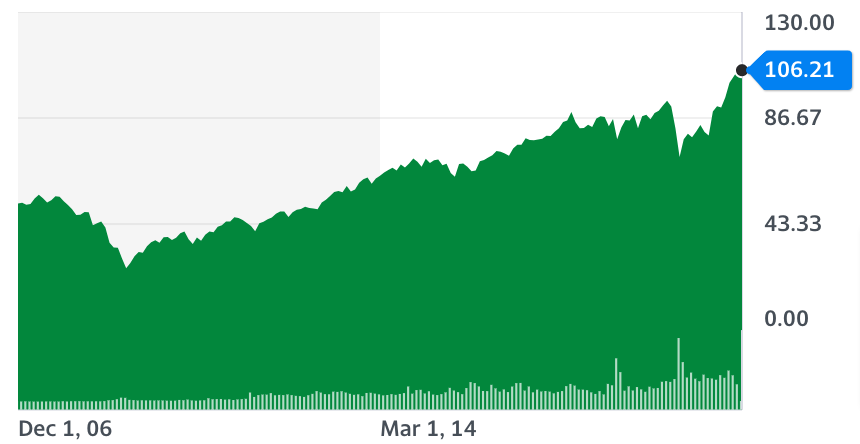

チャート(2021年5月25日)

リーマンショック後は綺麗な右肩上がりとなっております。直近ではコロナウィルスによる影響で株価が急落しておりますが、既に回復しており節目の100ドルを突破し、さらに上昇しております。

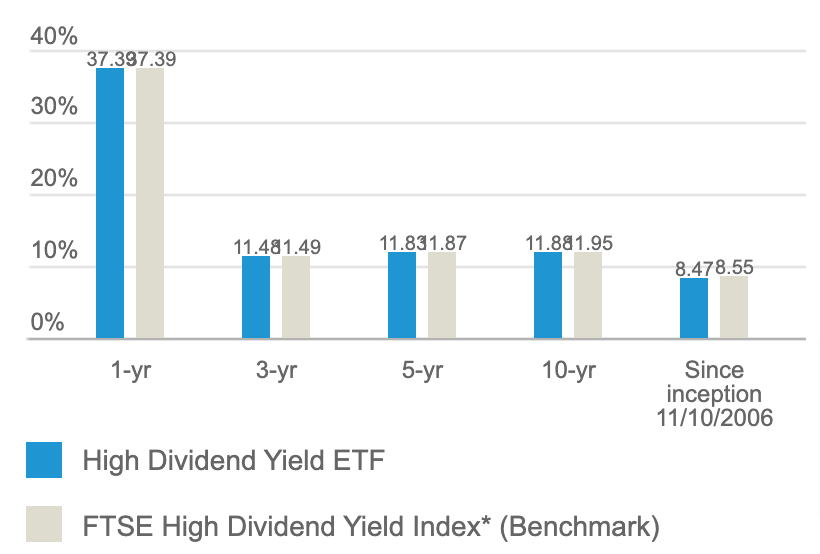

運用実績(2021年4月30日時点)

VYMの設定来のリターンは年利で8.47%と高いです。

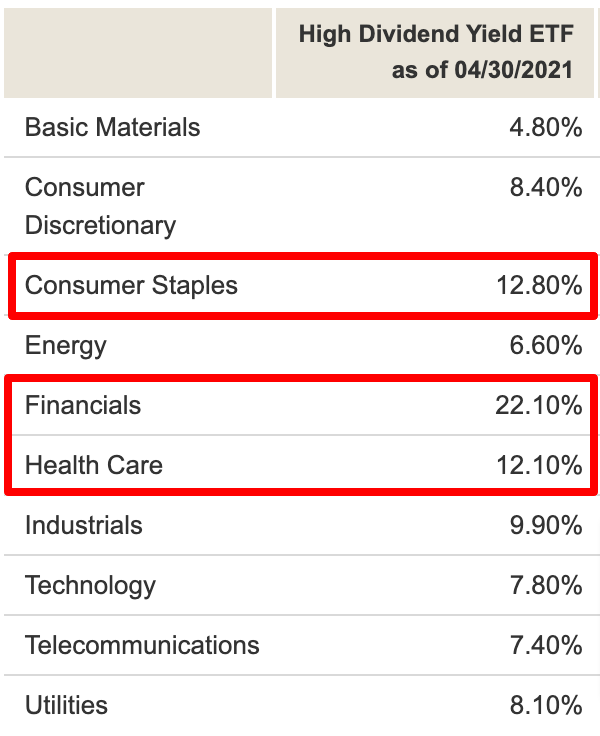

セクター別構成比率(2021年4月30日時点)

VYMの投資先のセクター別構成比率となります。高配当銘柄が多い金融や一般消費財やヘルスケアが上位となっております。個人的には金融はボリュームがありますが、全体的にセクターが分散されている印象があります。

VYM(バンガード・米国高配当株式ETF)のメリット

高配当が見込める

この商品最大のメリットは高い分配金利回り。2021年5月25日時点で2.90%あります。ここ数年は分配金利回りは3%程度のイメージです。

株価上昇によるキャピタルゲインも狙える

高配当銘柄ではインカムゲイン中心で株価上昇によるキャピタルゲインがあまりないことが多いです。株価上昇があまりないだけならいいのですが、下落したあと戻ってこない銘柄も多いです。VYMはリーマンショックとコロナショックで大幅に下落しましたが、ショック前の高値を超えてさらに上昇しております。

VYMは配当によるインカムゲインだけはなく、株価上昇によるキャピタルゲインも狙えます。

信託報酬が非常に低く、長期保有できる

信託報酬は0.06%で50年間保有していても3%程度の信託報酬。バンガードのETFは信託報酬が低いのでどれも長期保有に向いております。

VYM(バンガード・米国高配当株式ETF)のデメリット

優先株式など、他の高配当ETFと比べる分配金利回りが物足りない

株式で分配金だけでなく、売却益も狙うなら悪くないですが、SRETやPFFなどと比べると分配金利回りが半分程度だったりするので物足りなさを感じます。

複利効果を得にくい

配当を重視した投資をすると必然的に生じるデメリットですが、配当すると税金が生じてしまいます。また、配当金を再投資に回せばいいのですが、配当を生まないモノの購入に当ててしまうと、お金がお金を産むという複利効果を得られなくなってしまいます。

VYMとS&P500(VOO)の比較(2021年5月25日)

以下、VYMとS&P500に連動するETF(VOO)との過去5年間の値動きを比較したチャートになります。

オレンジ色:VYM、青色:VOO

VYMはVOOよりも1%程度、配当利回りが高いので、配当利回りとしては5年間で約+5%程度の差になりますが、株価についてはVYM(+50.55%)とVOO(+99.47%)との差額は▲48.92%となります。

VYM配当利回りの影響を控除すると、VYMはVOOよりも5年間で▲43.92%程度パフォーマンスが低いことになります。

配当好きの方ですとVYM(約3%)とVOO(約2%)のどちらに投資するか悩むと思いますが、この5年間のパフォーマンスはVOOの方が高いのは確かです。

-

-

VOO 海外ETFの紹介〜米国のS&P500に連動する投資

海外投資の定番とも言えるS&P500に連動するETFのVOOについて記載しております。 イーサンです。投稿頻度は多くありませんがTwitterもやっています。 VOO(バンガード®・S& ...

続きを見る

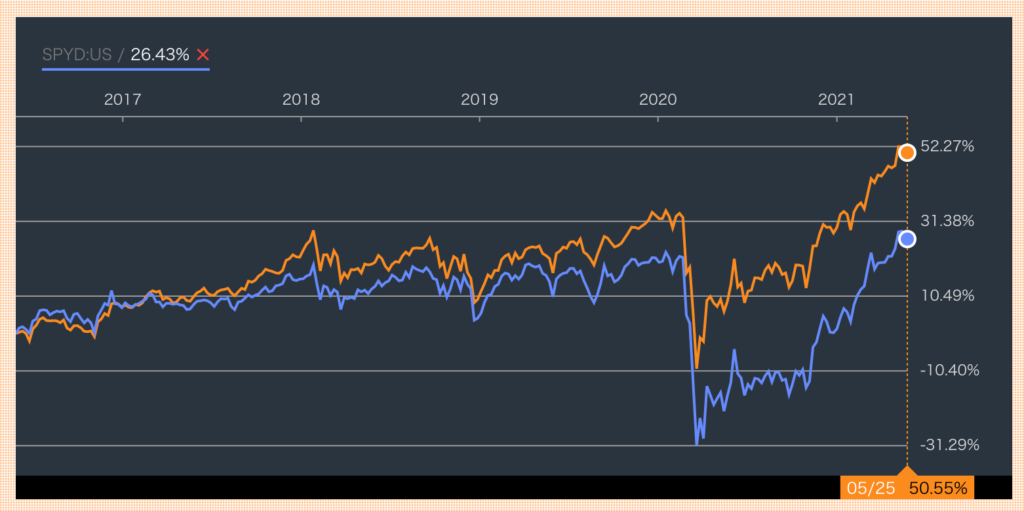

VYMとSPYD(S&P500から高配当銘柄に絞ったETF)の比較(2021年5月25日)

以下、VYMとSPYD(S&P500から高配当銘柄に絞ったETF)との過去5年間の値動きを比較したチャートになります。

オレンジ色:VYM、青色:SPYD

VYMはSPYDよりも2%程度、配当利回りが低いので、配当利回りとしては5年間で約▲10%程度の差になりますが、株価についてはVYM(+50.55%)とSPYD(+26.43%)との差額は+24.12%となります。

VYM配当利回りの影響を控除すると、VYMはSPYDよりも5年間で+14.12%程度パフォーマンスが高いことになります。

配当好きの方ですとVYM(約3%)とSPYD(約5%)のどちらに投資するか悩むと思いますが、この5年間のパフォーマンスはSPYDの方が高いのは確かです。

-

-

SPYD 海外ETF(高配当)の紹介~S&P500に含まれる高配当銘柄に絞った投資

株式ETFの中でも、S&P500の構成銘柄の内、高配当銘柄に絞って投資するSPYDについて記事にしております。 イーサンです。投稿頻度は多くありませんがTwitterもやっています。 SPDR ...

続きを見る

個人的な感想

一時期、VYMから他の分配金利回りが高いETFにシフトしましたが、配当利回りが8%を超えるETFを買うよりも、配当利回りが3%のVYMを買う方がトータルリターンは高いことが多く、VYM投資を再開しております。

また、VYMは米国の高配当株式に投資をするETFですが、米国以外の高配当株式に投資をするVYMIというETFもポートフォリオに含めると、2銘柄のETFに投資をするだけで世界中の高配当株式に投資をすることができます。

-

-

VYMI 海外ETF(高配当)の紹介〜米国以外の高配当株式への投資

高配当株式ETFの中でも、米国以外の高配当株式に投資するVYMIについて記事にしております。 イーサンです。投稿頻度は多くありませんがTwitterもやっています。 VYMI(バンガード・米国を除く全 ...

続きを見る

個人的には、VYMとVYMIは自分だけでなく、子供や孫まで受け継ぎたいETFです。

-

-

子供や孫にまで受け継ぎたいETFやBDC

自分の老後資金としてだけでなく、子供や孫まで受け継げるETFに投資したい。最近、そんな思いが強くなってきました。 もちろん、同じETFが100年後まで続くわけでもないし、インデックスも様々な種類が誕生 ...

続きを見る

メリットに高配当と記載しておいて少し矛盾しますが、3%程度を高配当と言っていいのかと少し考えてしまいます。一般的に高配当という事が多いようですので、当サイトでも高配当としておりますが、本音はもう少し配当利回りが欲しいです(4%程度)。

VYMと比較することが多いETFとしてVOOがあります。VOOはS&P500に連動することを目指すETFで、分配金利回りはVYMより低く、売却益はVYMより高い金額を狙えると思われます。私は売却益より分配金を重視しているので、VOOよりVYMの方が選びますが、トータルリターンはVOOの方が高い傾向があります。

また、VYMとSPYDだと、どちらに投資するか悩みます。SPYDはコロナショックによる株価急落後の戻りが弱く、少し心配する時期がありましたが、VYMは回復が早く安定感は強く感じました。