株式市場が下落すると、債券価格が上昇する傾向があるので、ポートフォリオに債券も組み込んでリスク分散させている方も多いと思います。

債券ETFの中でも、格付けが高い米ドル建て債券に投資するLQDについて記事にしております。

LQD(iシェアーズ iBoxx 米ドル建て投資適格社債 ETF)とは

米ドル建ての投資適格社債で構成されるMarkit iBoxx米ドル建てリキッド 投資適格指数と同等水準の投資成果を目指す米国籍のETFです。

米国の信用力が高い、投資適格債券市場全体へ幅広く分散投資を行えます。

LQD(iシェアーズ iBoxx 米ドル建て投資適格社債 ETF)のポイント

- 格付けが高い米ドル建て債券への投資

- 債券のため金利が低下すると価格が上昇する傾向がある

- コロナ前の株価を回復

- 月次配当

- 過去のパフォーマンスも悪くない

- 日本のネット証券会社3社で投資可能(2021年5月時点)

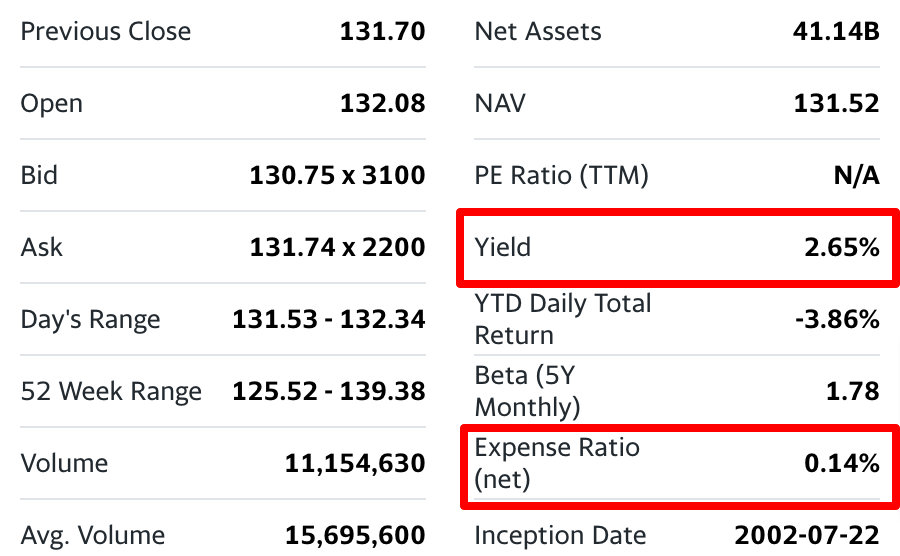

基本情報(2021年5月7日時点)

上場:米国(日本のネット証券会社では、SBI証券、マネックス証券、楽天証券は投資可能)

配当頻度:月次

加重平均残存期間:13.64年(平均デュレーション9.47年)

配当利回り:2.65%

経費率:0.14%

上場:米国(日本のネット証券会社では、SBI証券、マネックス証券、楽天証券は投資可能)

配当頻度:月次

加重平均残存期間:13.64年(平均デュレーション9.47年)

配当利回り:2.65%

経費率:0.14%

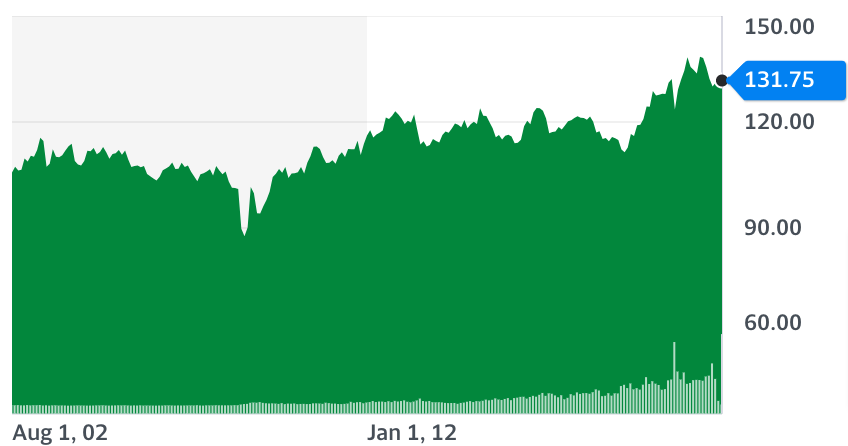

チャート(2021年5月7日時点)

金利低下の影響を受け、長期的に株価は上昇傾向です。LQDは債券に連動するETFのため、金利が上昇すると、株価が低下する傾向があります。

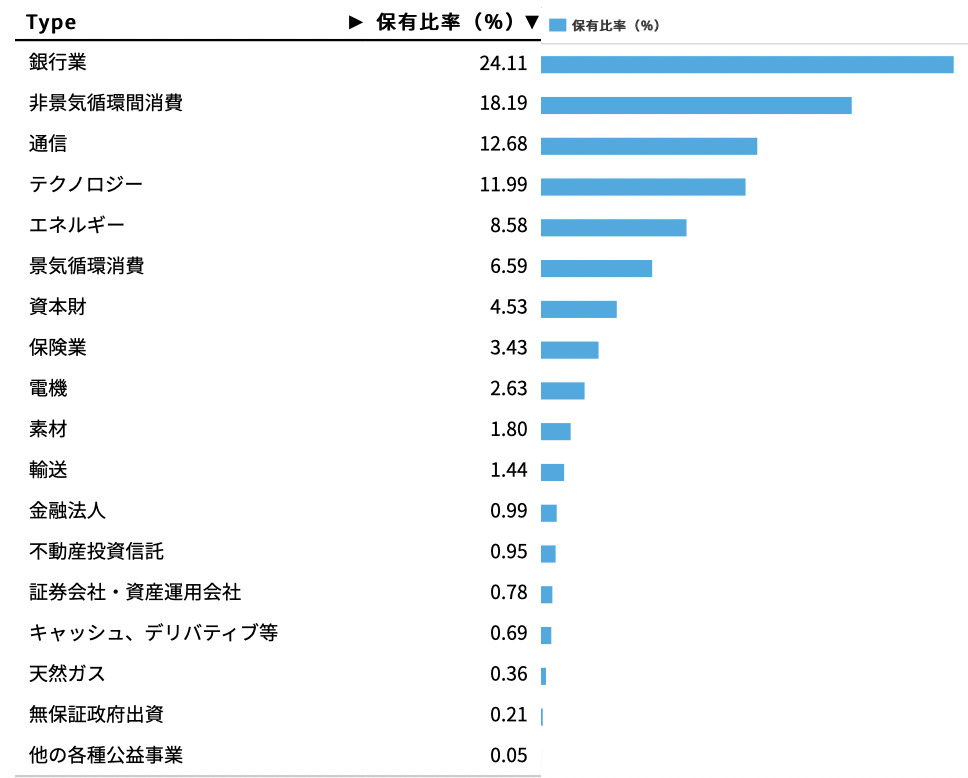

LQD(iシェアーズ iBoxx 米ドル建て投資適格社債 ETF)の投資先構成比率(2021年5月6日時点)

1.金融業(銀行業、保険業、不動産投資信託、金融法人、証券会社・資産運用会社)の割合が高く、全体の30%程度を占めております。

ついで、2.消費関係(非景気循環、景気循環)が25%程度、3.通信・テクノロジー関係が25%程度。

この3業種で全体の80%程度で、残りはエネルギー等となっております。

LQD(iシェアーズ iBoxx 米ドル建て投資適格社債 ETF)のメリット

信用力が高く、安定したインカム・ゲインを得ることができる

債券の中でも、投資適格先(BBB以上)への投資を分散して行うことができます。

そこそこ高配当が見込める

2021年5月7日時点で分配金利回りは2.65%となっております。ハイイールド債以外の債券については分配金利回りが2%~3%というイメージです。同様のETFであるバンガード社のBNDよりも高い状況です。

-

-

BND 海外ETF(高配当)の紹介〜米ドル建ての高格付け債券への投資

株式市場が下落すると、債券価格が上昇する傾向があるので、ポートフォリオに債券も組み込んでリスク分散させている方も多いと思います。 債券ETFの中でも、格付けが米国の債券に投資するBNDについて記事にし ...

続きを見る

投資期間がより長期になりますが、より高い分配金利回りを求める場合にはVCLTも候補に上がってくるかと思います。

-

-

VCLT 海外ETF(高配当)の紹介

VCLTとは バンガード 米国長期社債ETFとは(VCLT) 工業、公共事業、金融業の企業が発行する米ドル建て課税対象固定利付投資適格債券のうち、残存期間が10年超のものをカバーする、バークレイズ米国 ...

続きを見る

コストが圧倒的に低く、長期間保有できる

Management Feeが0.14%と非常に低く、長期的に保有しやすいです。

リセッションが起きた場合の株価下落が限定的

リーマンショック以前に設定されたETFで、当時の価格変動についても知ることができます。上記チャートでは2008年10月1日付近で最安値を記録しておりますが、それでも90ドル弱程度までの下落に収まっております(日次の株価を見るともっと下落していると思います)。

株式やクレジットリスクが高い債券と比べて、リセッションが起きた時のダメージが少ないです。

デメリット

分配金利回りの低下

世界的に金利が下がっており、マイナス金利の国も増えております。米国も金利がさらに下がっていけば、安定したインカム・ゲインを得ることが難しくなります。

株価変動リスク

債券は安全資産と考えることが多いですが、チャートを見ると価格は思った以上に変動します。

個人的な感想

信用力が高い債券で安定的な配当を得ることを目的としている方に、向いている商品かと思います。ただ、デメリットでも記載しましたが、今後、米国の金利がさらに下がり、利上げをしなくなると、安定したインカム・ゲインを得ることが難しくなります。

日本国債の多くがマイナスの利回りとなっておりますが、米国はまだそういう状況ではないため、信用力が高い債券で安定的な配当を得ることはできると思います。

債券投資全般に言えることかもしれませんが、金利が上昇しているタイミングで投資をして、そのまま永久保有するか、金利が下落するタイミングで手放していくのがいいかと思います。

今後の金利の動きを見ながら投資機会を探したいです。

同様のETFであるBNDと比べると、ETFが保有する銘柄の平均残存期間が長く、金利変動に対する株価変動が大きい傾向があります。