2つのETFで世界株式のポートフォリオを組む

- バンガード・トータル・ストック・マーケットETF(VTI)

- バンガード・トータル・インターナショナル・ストック(除く米国)ETF(VXUS)

バンガードの株式市場を網羅的にカバーするETFは米国(VTI)と米国以外(VXUS)に分かれており、この2つのETFで世界株式のポートフォリオを組むことができます。バンガードでは株式市場での資産配分として、米国(VTI)に60%、米国以外(VXUS)に40%が参考として記載されております。

VTIは当該記事で説明しており、VXUSについては以下で説明しております。

-

-

VXUS 海外ETFの紹介

2つのETFで世界株式のポートフォリオを組む バンガード・トータル・ストック・マーケットETF(VTI) バンガード・トータル・インターナショナル・ストック(除く米国)ETF(VXUS) バンガードの ...

続きを見る

バンガード・トータル・ストック・マーケットETF(VTI)とは

米国株式市場の投資可能銘柄のほぼ100%をカバーする、CRSP USトータル・マーケット・インデックスに連動したパフォーマンスを目指す上場投資信託(ETF)です。

米国に上場されておりますが、SBI証券など日本の証券会社でも購入できます。

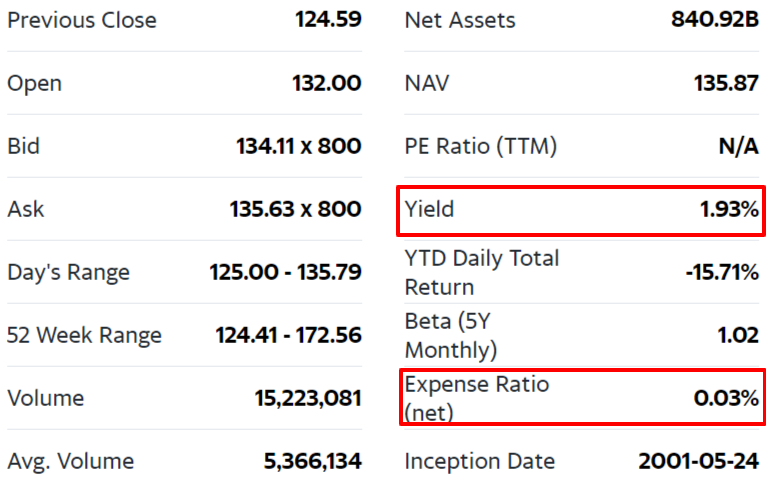

基本情報(2020年3月13日時点)

上場:米国(日本のネット証券会社などから投資可能)

配当頻度:四半期(3ヶ月ごと、3月、6月、9月、12月)

配当利回り:1.93%

経費率:0.03%

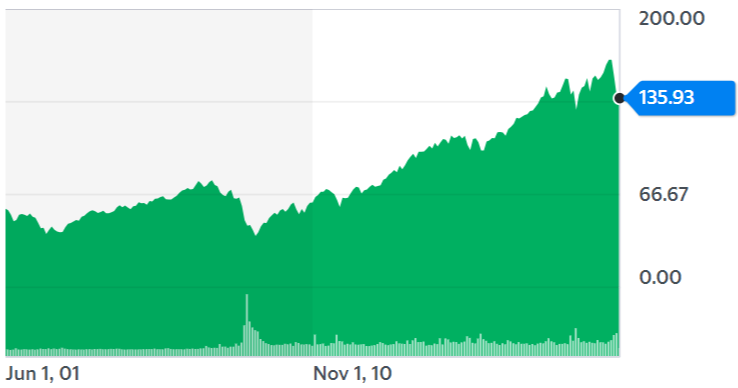

チャート(2020年3月13日時点)

リーマンショック後に下落しておりますが、その後は大幅に上昇しております。

2つのメリット

米国の株式に分散投資できる

1銘柄で米国株式市場で投資可能なほぼ全ての銘柄に分散投資することができます(2020年2月29日時点で3,551銘柄)。

米国の代表的な株式指数としてDow30とS&P500がありますが、どちらも大型株を対象にしており、銘柄数がDow30は30銘柄、S&P500は500銘柄となっております。VTIは大型株だけでなく、中小型株も対象に含まれており、さらなる分散投資が可能となります。

信託報酬が非常に低く、長期保有できる

信託報酬は0.03%。バンガードのETFは信託報酬が低いのでどれも長期保有に向いております。

自分だけでなく、子供や、孫の世代まで受け継ぎたいETFです。

2つのデメリット

海外REITなど、他の高配当ETFと比べる分配金利回りが物足りない

株式で分配金よりも、売却益も狙うなら悪くないですが、高配当ETFなどと比べると分配金利回りが半分程度だったりするので物足りなさを感じます。

日常的にニュースで見ない指標

米国市場の指標としてはDow30やS&P500やナスダック総合指数が非常に有名で、下落局面ではVIXについても話題になるかと思います。CRSP USトータル・マーケット・インデックスをニュースで見ることはなく、Dow30やS&P500に連動するETFと比べるとポジションの損益を瞬時にイメージできなかったりします。

S&P500と基本的には同じ動きをしますので、その前提を理解していれば大したデメリットではありません。

VTIとVOO(S&P500)の比較(2020年3月24日時点)

以下、VTIとVOO(S&P500 ETF)の過去5年間の値動きを比較したチャートになります。

オレンジ色:VTI、青色:VOO

5年間の価格推移をみると、VTI(+12.15%)とVOO(+16.29%)は、ほぼ同じ動きをしております。

全期間調べたわけではありませんが、下落局面での株価は、VTIの方が若干下落率が高いです。

-

-

VOO 海外ETFの紹介〜米国のS&P500に連動する投資

海外投資の定番とも言えるS&P500に連動するETFのVOOについて記載しております。 イーサンです。投稿頻度は多くありませんがTwitterもやっています。 VOO(バンガード®・S& ...

続きを見る

VTIとVYM(高配当ETF)の比較(2020年3月24日時点)

以下、VTIとVYM(米国高配当ETF)の過去5年間の値動きを比較したチャートになります。

オレンジ色:VTI、青色:VYM

5年間の価格推移をみると、VTI(+12.15%)はVYM(▲4.24%)よりも5年間で16%程度パフォーマンスが高いことになります。

配当利回りは、VTIは2%程度でVYM3%程度のため、約1%程度の差があります。株価変動と合わせて考えても、全体のパフォーマンスはVTIの方が高くなります。

個人的な感想

個人的にはVOOとよく比較するETFですが、S&P500に連動するETFを持っている場合、特に投資する必要は感じません。

S&P500は大型株500銘柄に投資をしていますが、大型株500銘柄では足りない!さらに銘柄数だけでなく、会社規模も分散したい方には向いているのかもしれません。

私はS&P500に連動するVOOに投資をしているのでVTIへの投資をあまり考えておりませんが、友人でVTIを持っている人はS&P500に連動するVOOに興味がなかったりします。

VOOやVYMなどと同様に子供や孫に受け継ぎたい銘柄の候補の一つと考えています。

-

-

子供や孫にまで受け継ぎたいETFやBDC

自分の老後資金としてだけでなく、子供や孫まで受け継げるETFに投資したい。最近、そんな思いが強くなってきました。 もちろん、同じETFが100年後まで続くわけでもないし、インデックスも様々な種類が誕生 ...

続きを見る