REMとは

iShares Mortgage Real Estate ETF(REM)

iシェアーズ・モーゲージ不動産ETF(iShares Mortgage Real Estate ETF)は、FTSE NAREIT Mortgage Plus Capped Indexに連動する投資成果を目指すETFです。不動産には直接投資せず、ローン債権などの不動産証券化商品に投資して収益を上げるタイプのETFです。

モーゲージREITとは

米国等のREITのうち、不動産取得者への資金貸付や住宅ローン証券化証券投資による受取金利を主要な収入として運営されるREITのことです。

難しく考える必要は無く、裏付けとなる資産に注目していただければいいかと思います。

| 日本のREIT | モーゲージREIT | |

| 裏付資産 | 不動産/不動産信託受益権 | 不動産関連債券/債権 |

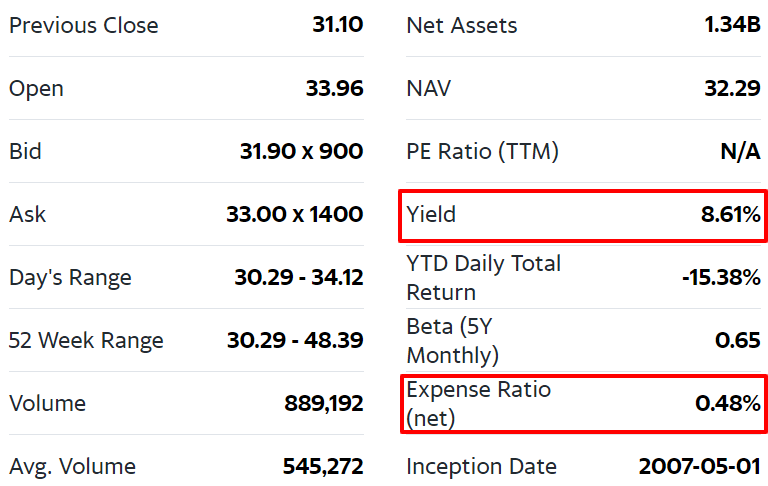

基本情報(2020年3月13日時点)

上場:米国(日本のネット証券会社から投資できません)

配当頻度:四半期

配当利回り:8.48%

経費率:0.48%

チャート(2020年3月13日時点)

2016年1月に36ドル程度となっておりますが、その後は40〜45ドル程度で値動きしている感覚があります。

リーマンショック前では200ドルを超えておりましたが、リーマンショック後は大幅に下落しております。直近ではコロナウィルスによる影響で株価が急落しております。

REMの2つのメリット

高い配当利回り

REMの最大のメリット。高配当が見込めるため、配当を重視する人には紹介できる商品の一つ。2020年3月13日時点の配当利回り8.61%と、非常に高い配当利回りは魅力的です。

通常とは異なるアセットクラスへの投資

通常の株式や債券といった、従来の伝統的資産とは異なるリスク・リターン特性を有している。そのため、ポートフォリオに組み込むことによりリスク分散効果があります。

4つのデメリット

日本の証券会社では取り扱っていない事

こちらは最大のデメリットで、日本の証券会社で購入することが現状できません(2019年12月時点)。そのため、米国の証券会社で口座を開いて投資する必要があります。

配当が四半期ごと

多くの投資家にとっては大したデメリットではないかもしれませんが、個人的には毎月分配される商品が好きなので、四半期ごとだと、頻度が少なく感じてしまいます。

そもそもリスクが高い

分配金利回りが高いそもそもの理由は、リスクが高めの投資対象をまとめているためです。また、リーマンショック前は200ドルを超えておりましたが、2019年は40ドル程度で推移しておりますので、1/5まで下落しております。そのため、リスク許容度が低い方には向かないかと思います。

自分の老後の両親が当該商品に投資したいと言った場合には、止めると思います。

分配金が高いが、株価は下落傾向

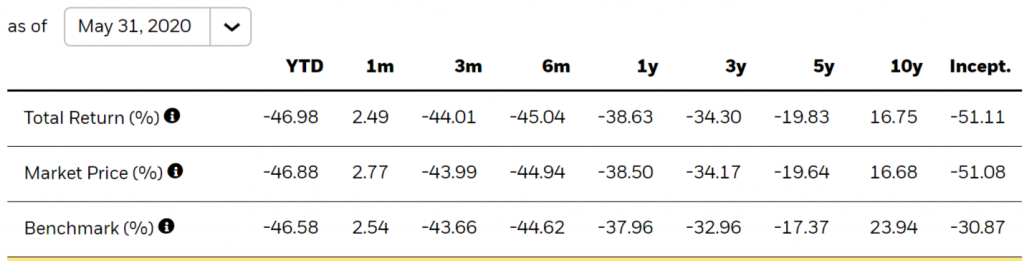

分配金利回りは8.61%と高水準ですが、トータルリターンは商品誕生以来でマイナス51.11%となっております。

商品が上場したのが、リーマンショック前と最悪なタイミングなので仕方がないとも言えますが、コロナウィルスによる株価下落前は3年程度横ばいとなっておりました。

個人的な感想

配当利回りが10%弱程度と高く、伝統的な資産とは異なる特性を持つため、リサーチ用に一定額投資します。リサーチ用に初期投資500ドル程度で始めて、2019年12月では1,000ドル程度投資。2020年3月18日では投資額1000ドルが500ドル程度まで下落しております。

今後の追加投資には慎重となっております。

ローン債権に投資するETFやREITは複数存在し、多くは10%程度の分配金があるので、商品の中身を見ながら複数のETFやREITに投資し、定期的に投資額の見直しをしていきたい。

-

-

DMO 海外ETF(高配当)の紹介

DMOとは Western Asset Mortgage Defined Opportunity Fund Inc.(DMO) 非エージェンシー住宅用モーゲージ担保証券(RMBS)と商業用モーゲージ担 ...

続きを見る