高配当銘柄への投資が好きな方を中心に人気となっているカバードコールを組み込んだETFについてまとめております。

カバードコールとは

「有価証券の買い」と「コールオプションの売り」を同時に行うオプション取引の投資手法。

株などの有価証券の価格が変動しないと予想される時に行い、有価証券の価格上昇の収益が限定される分、オプション・プレミアムを獲得しインカムゲインを増やすことが可能。投資信託の中には、カバード・コールを運用上の戦略として組み入れているタイプも設定されており、その投資対象は株式や不動産投資信託(REIT)、通貨など幅広い。また同タイプは、為替取引のプレミアム(為替取引国間の短期金利差相当)の上乗せを狙う通貨選択型と組み合わされる場合も多い。

オプションまで使いこなせると投資の世界が一気に広がります。カバードコールは一定の価格以上の値上がり益を享受できませんが、オプション料を得ることができるので、インカムゲインを増やすことができます。

カバードコール戦略による損益については新生銀行のサイトがわかり易いので、リンクを貼っておりきます。

-

-

投資信託 | SBI新生銀行

SBI新生銀行の投資信託(金融商品仲介)は100円から手軽に始められ、自動購入などの利用で運用の手間も省けます。ぜひお気軽にご相談ください。

続きを見る

コールオプションとは

ある商品を将来のある期日までに、その時の市場価格に関係なくあらかじめ決められた特定の価格(=権利行使価格)で買う権利のこと。

コールオプションの取引は、買い方(買うことができる権利を買う:ロングコール:Long Call)と売り方(買うことができる権利を売る:ショートコール:Short Call)が同時に存在する。 新規に取引を開始する際には、買い方はプレミアム(オプション価格)を支払い、一方売り方はプレミアムを受取る。その後決済時等に、買い方が権利を行使すると、対象とする商品を権利行使価格で手に入れることができる。一方、売り方はこの権利行使に応じなくてはならない。

コールオプションを簡単に言うと、一定の価格で買う権利のことです。カバードコール戦略では、コールオプションを売りますので、買う権利を売却していることになります。

カバードコールを行なった場合の損益

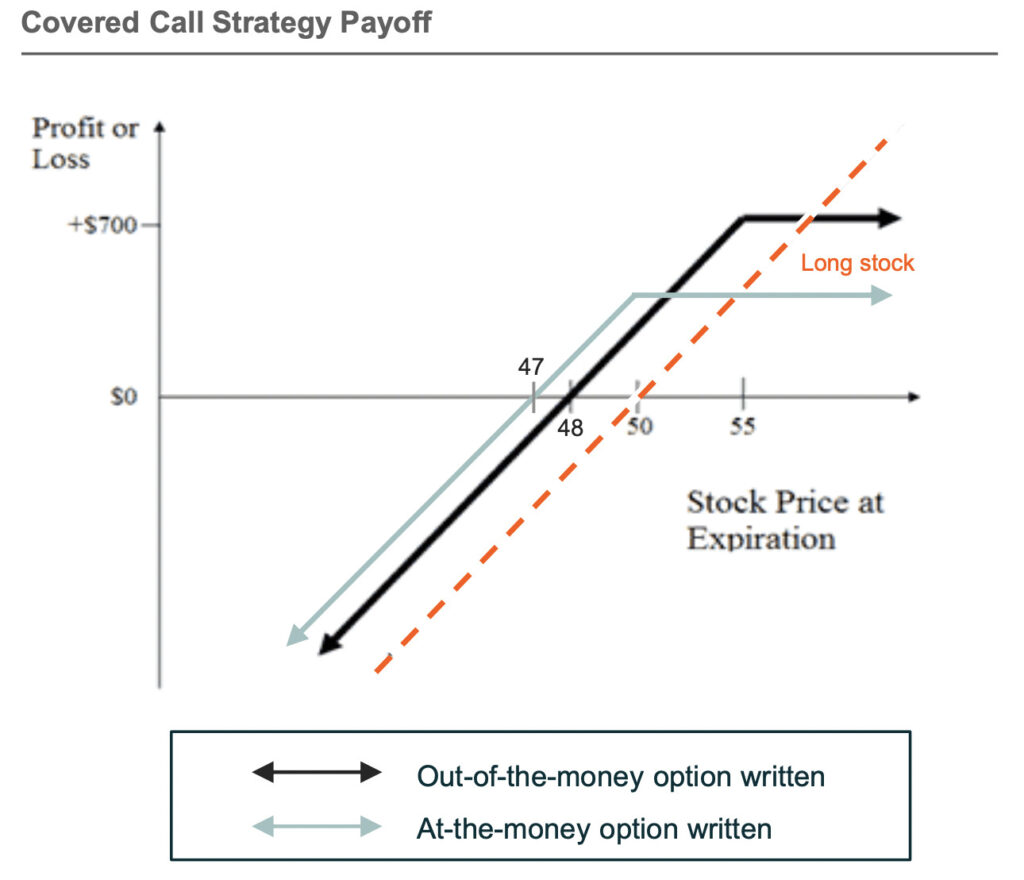

オレンジの点線が有価証券のみを保有している場合の損益となっております。50ドルで購入した場合、株価の変動がそのまま損益となります。

カバードコール戦略を取る場合、一定の価格で権利行使されてしまうので(下記グラフでは55ドル)、利益について上限があります。一方で株価が下落した場合には、株式だけを保有している場合よりもオプションプレミアム分だけ損失が緩和されております。

そのため、株価上昇によるキャピタルゲインを実質的に放棄して、オプションプレミアムを配当として受け取ることを重視することになります。

代表的なカバードコールETF3選(GLOBAL X)

いい投資生活では2020年にQYLDの記事を書きましたが、2020年はほとんどアクセスがありませんでした。カバードコールETFについて、2021年になってから日本でも話題になることが増えてきました。

特に、GLOBAL XのETFでNASDAQへの投資とカバードコール戦略をとっているQYLDが非常に人気ですが、NASDAQ以外にもS&P500やRussell2000でもカバードコール戦略をとるETFがあります。

| 項目 | QYLD | XYLD | RYLD |

| インデックス | NASDAQ-100 | S&P500 | Russell 2000 |

| インプライドボラティリティ(*1) | 17.7% | 15% | 23.8% |

| 配当利回り(*1) | 9.8% | 9.4% | 11.3% |

| 経理率 | 0.6% | 0.6% | 0.6% |

| SBI、マネックス、楽天での取り扱い有無 | ○ | - | - |

(*1)Interactive Brokersにて2021年9月13日時点の情報。ボラティリティは、ETFのベースに記載しており、QYLDはQQQ、XYLDはVOO、RYLDはVTWOを元に記載しています。

3銘柄ともに配当利回りは10%前後となっております。RYLDのボラティリティも高まっており、QYLDに投資した方でRYLDにも投資先候補として話題にすることが増えてきたように思います。

-

-

QYLD 海外ETFの紹介~NASDAQの株価上昇より高配当を重視した投資

NASDAQ100について配当を重視したカバードコール戦略をとるETFについて記事にしております。 NASDAQ100の株価上昇によるキャピタルゲインを放棄して、オプション料を配当をしてもらう。 オプ ...

続きを見る

-

-

XYLD 海外ETF(高配当)の紹介〜配当を重視したS&P500のカバードコール戦略

S&P500について配当を重視したカバードコール戦略をとるETFについて記事にしております。以前は日本のネット証券会社での取り扱いがありませんでしたが、2021年11月よりSBI証券、マネック ...

続きを見る

-

-

RYLD 海外ETF(高配当)の紹介〜配当を重視したラッセル2000のカバードコール戦略

ラッセル2000インデックスについて配当を重視したカバードコール戦略をとるETFについて記事にしております。 イーサンです。投稿頻度は多くありませんがTwitterもやっています。 Russell 2 ...

続きを見る

オプションプレミアムと配当

オプションプレミアムとは

オプションプレミアムとは、特定の資産(原資産)を予め決められた価格(権利行使価格)でその資産を買うまたは売る権利に対してつけられる価値です。オプション料またはオプション価格とも呼ばれます。

オプションの機能が保険契約に類似していることから、保険料(プレミアム)に由来します。オプションの買い手は権利行使価格で原資産を取引する権利を得る代わりに保険料(プレミアム)を支払い、オプションの売り手は、権利行使価格で原資産を取引する義務を負う代わりにプレミアムを獲得することになります。

カバードコールETFでの配当

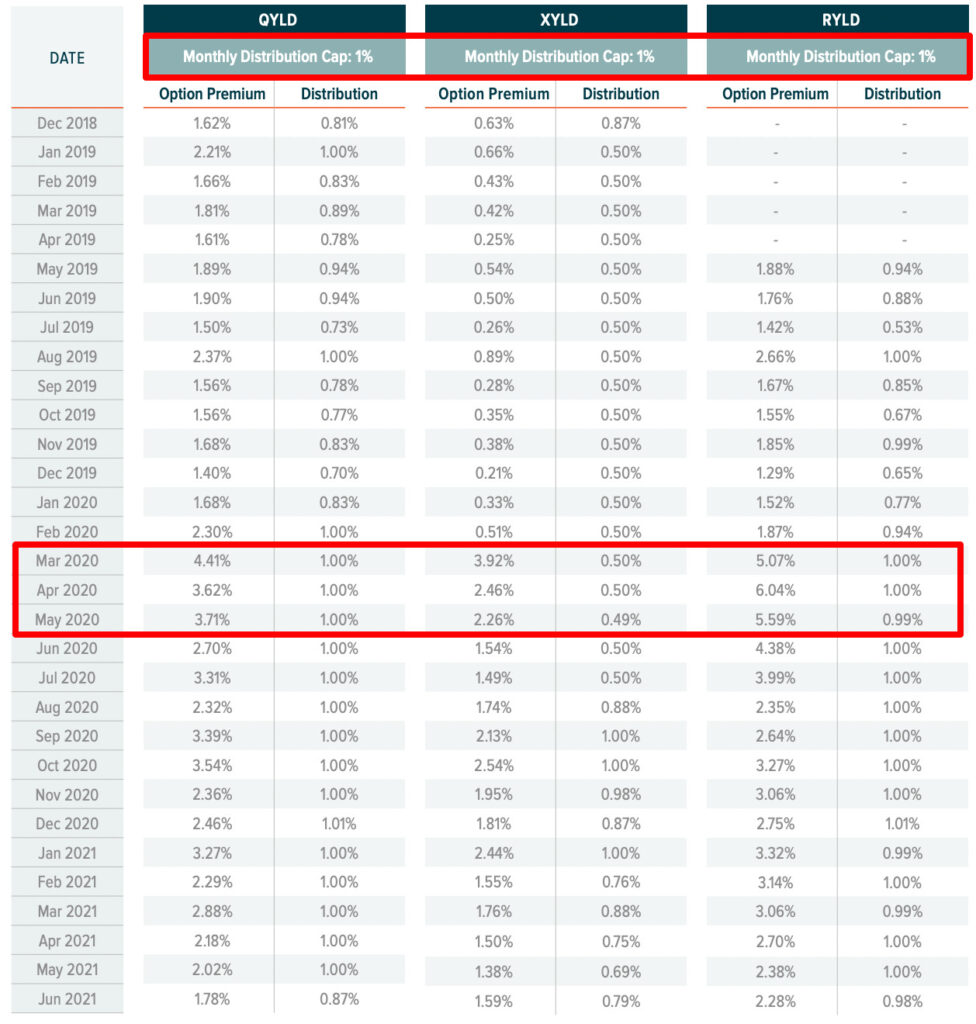

カバードコールETFにおいては、オプションプレミアムを原資として配当金を支払いますが、月次での支払い上限は1%で設定されております。過去の実績を見ると、オプションプレミアムの半分程度を配当として支払う印象があります。

QYLD、XYLD、RYLDのオプションプレミアムと配当については以下となっております。

コロナショックで、株式市場の動きが大きかった2020年3月についてはプレミアムも高くなっております。

ハイテク株のNASDAQと小型株で構成されているRussell2000は値動きが大きく、オプションプレミアムも大きくなっております。なお、記事を書いている2021年9月13日時点ではNASDAQよりもRussell2000のボラティリティ方が目立つようになってきております。

個人的な感想

個人的には、カバードコール戦略を取る場合、有価証券の価格変動も影響してくるため、カバードコール戦略をとっていないETF(QQQ、VOO、VTWO)等の価格変動を見ながら投資することが多いです。

QYLD、XYLD、RYLDの中だと、RYLDのボラティリティが大きいため、投資残高を増やしております。

優先度としては、RYLD>QYLD>XYLDといった感じです。

NASDAQ、S&P500、Russell2000等の株価のトレンドと、ボラティリティを見ながら投資を積みますか、売却するかを決めて行こうかと思います。