株式市場が下落すると、債券価格が上昇する傾向があるので、ポートフォリオに債券も組み込んでリスク分散させている方も多いと思います。

債券ETFの中でも、格付けが米国の債券に投資するAGGYについて記事にしております。

AGGY(ウィズダムツリー 米国債券ETF 利回り強化型)とは

AGGY(WisdomTree Barclays Yield Enhanced U.S. Aggregate Bond Fund)

the Bloomberg Barclays U.S. Aggregate Enhanced Yield Indexのパフォーマンスへの連動を目指す米国籍のETFです。

社債、モーゲージ・パススルー証券、国債、商業用モーゲージ担保証券ならびに資産担保証券を含む、米ドル建て投資適格債市場への分散投資を行う低コストETFで、米国の信用力が高い、投資適格債券市場全体へ幅広く分散投資を行えます。

AGGY(ウィズダムツリー 米国債券ETF 利回り強化型)のポイント

- 格付けが高い米ドル建て債券への投資

- 社債への投資の割合が高く、国債のへの投資の割合が低い

- 債券のため金利が低下すると価格が上昇する傾向がある

- コロナ前の株価を回復

- 月次配当

- 過去のパフォーマンスも悪くない

- 日本のネット証券会社3社で投資可能(2021年5月時点)

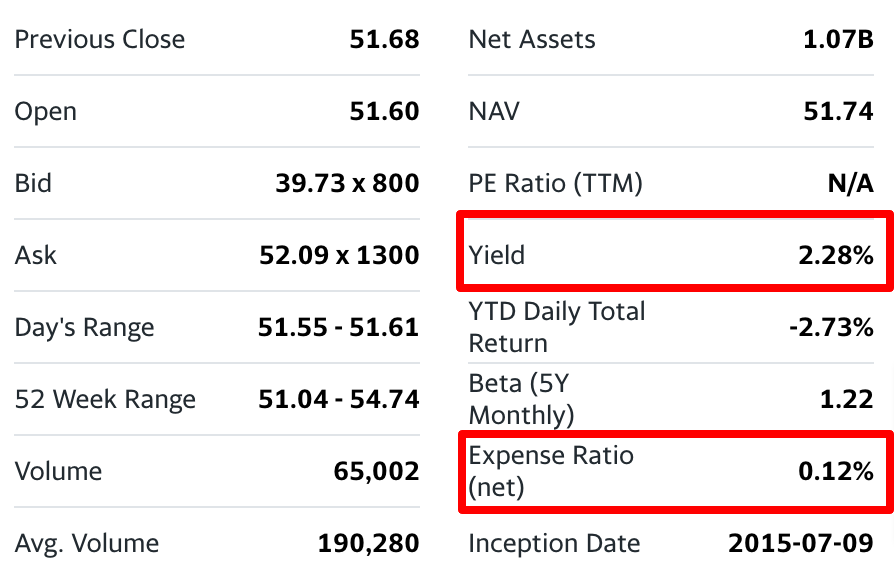

基本情報(2021年5月11日時点)

上場:米国(日本のネット証券会社では、SBI証券、マネックス証券、楽天証券は投資可能)

配当頻度:月次

最低投資金額:52ドル程度(1口)

配当利回り:2.28%

経費率:0.12%

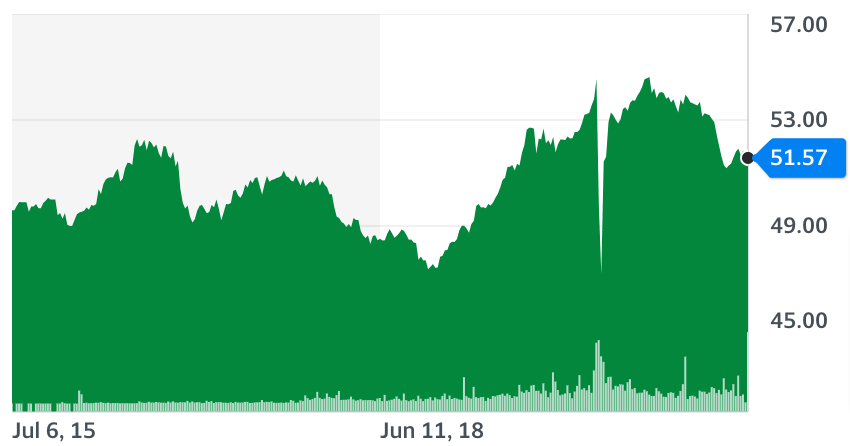

チャート(2021年5月11日時点)

全期間チャート

コロナショックで急落しましたが、すぐに回復しております。投資適格先の債券を投資対象とするAGGYの株価は長期的に上昇しています。

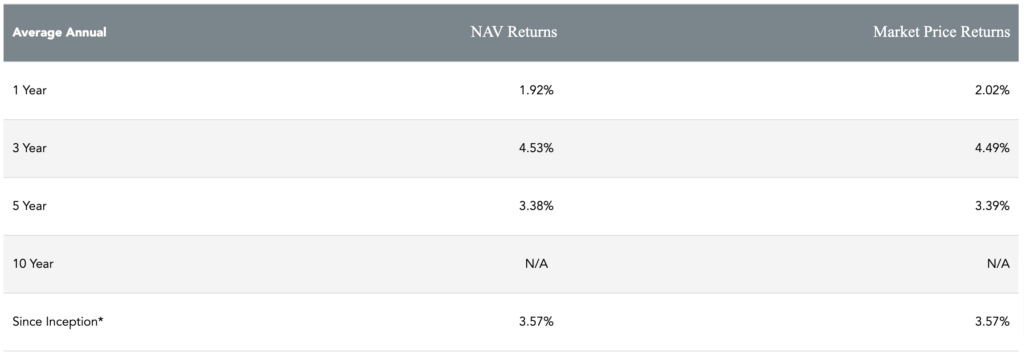

運用実績(2021年3月31日時点)

各期間における年利でのリターンとなります。設定来においては4%弱のプラスとなっております。

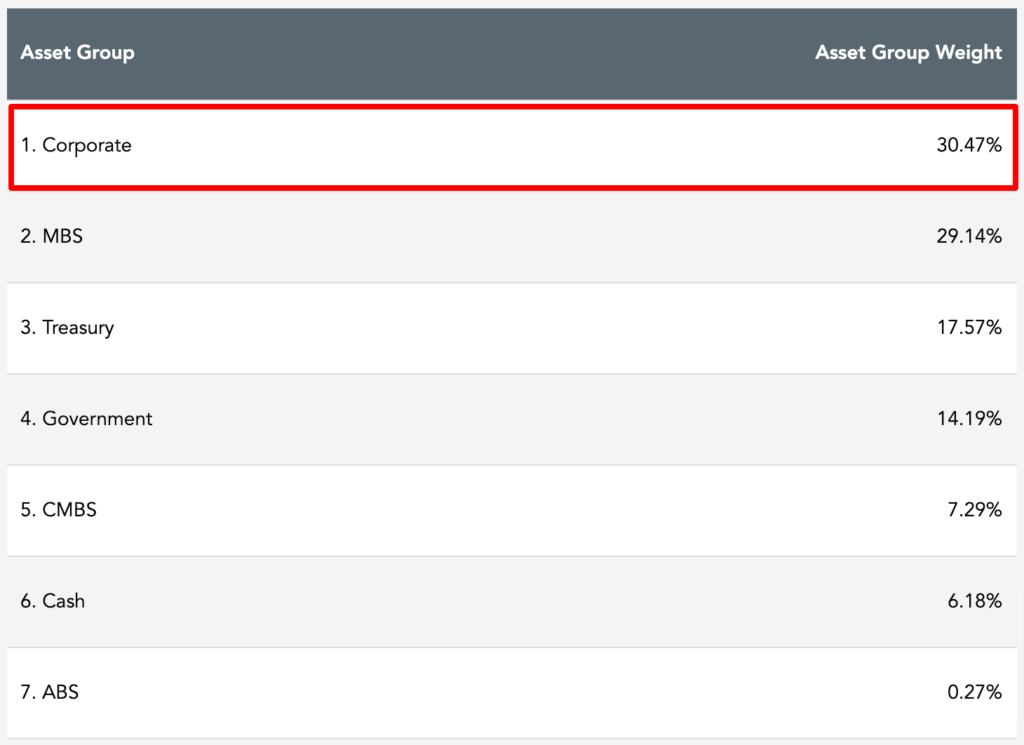

AGGY(ウィズダムツリー 米国債券ETF 利回り強化型)の投資先構成比率(2021年5月10日時点)

AGGYの特徴としては3割が社債、3割がモーゲージ債(政府保証付不動産担保証券)、3割が国債等、残りは資産担保証券となっております。社債の割合が高めとなっております。

政府保証付不動産担保証券を投資対象とするETFとしてVMBSやMBBがあります。AGGYだとVMBSやMBBと同様の投資を含んでいるので、AGGY一本で複数の種類の債券をカバーできます。

-

-

VMBS 海外ETF(高配当)の紹介

VMBSとは バンガード・米国モーゲージ担保証券ETF(VMBS) ブルームバーグ・バークレイズ米国MBS浮動調整インデックスのパフォーマンスへの連動を目指すETFです。不動産には直接投資せず、ローン ...

続きを見る

-

-

MBB 海外ETF(高配当)の紹介

MBBとは iシェアーズ 米国 MBS ETF(MBB) 国政府機関が発行もしくは保証する投資適格モーゲージ・パススルー証券で構成される指数と同等水準の投資成果を目指すETFです。不動産には直接投資せ ...

続きを見る

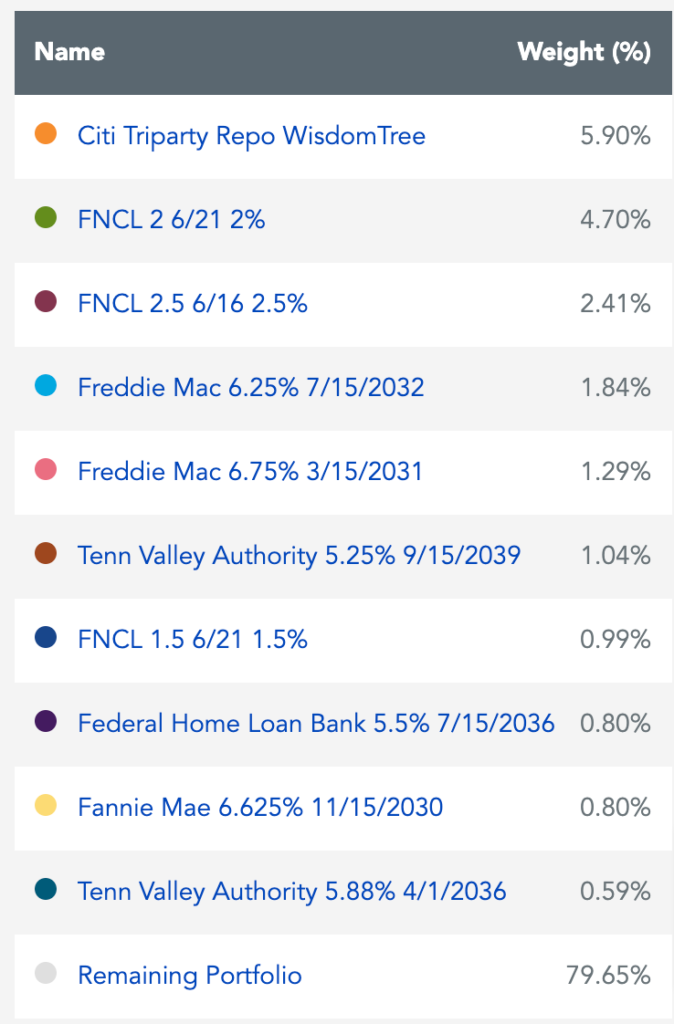

保有銘柄トップ10(2021年5月10日時点)

保有割合が高い銘柄トップ10ですが、レポやMBSなどがで構成されております。

上位10銘柄での保有割合は20%程度となりますので、特定の銘柄に偏ることなく、分散されているかと思います。

AGGY(ウィズダムツリー 米国債券ETF 利回り強化型)の格付別構成比率(2021年5月10日時点)

AAAの割合が6割と高く、高い格付けの債券への投資を行いたい方に合う銘柄と思います。

AGGY(ウィズダムツリー 米国債券ETF 利回り強化型)のメリット

信用力が高く、幅広い種類の債券から安定したインカム・ゲインを得ることができる

債券の中でも、投資適格先(BBB以上)への投資を分散して行うことができます。特にAaaの格付けの割合が高いため信用力が高いです。

米国債、政府保証付不動産担保証券や社債などを含みますので、幅広い種類の債券に投資できます。

安全資産への投資

国債であってもデフォルトいないわけではありませんが、一般的に安全資産としてとらえられております。株価が急落した場合、ドル資金確保のために債券も売られる傾向がありますが、流動性リスクが落ち着いた後の株価の戻り方が株式と債券では異なってきます。

AGGYは政府や政府保証がついた債券だけで6割を超えており、米国での長期的には金利が下がっている影響を受け株価は上昇しております。

株式市場の下落をヘッジする効果も期待できます。

そこそこ高配当が見込める

2021年5月11日時点で分配金利回りは2.28%となっております。ハイイールド債以外の債券については分配金利回りが2%~3%というイメージです。

投資期間がより長期になりますが、より高い分配金利回りを求める場合にはVCLTも候補に上がってくるかと思います。

-

-

VCLT 海外ETF(高配当)の紹介

VCLTとは バンガード 米国長期社債ETFとは(VCLT) 工業、公共事業、金融業の企業が発行する米ドル建て課税対象固定利付投資適格債券のうち、残存期間が10年超のものをカバーする、バークレイズ米国 ...

続きを見る

コストが低く、長期間保有できる

Management Feeが0.12%とETFのコストとしては低く、長期的に保有しやすいです。

AGGY(ウィズダムツリー 米国債券ETF 利回り強化型のデメリット

分配金利回りの低下

世界的に金利が下がっており、マイナス金利の国も増えております。米国も金利がさらに下がっていけば、安定したインカム・ゲインを得ることが難しくなります。

株価変動リスク

債券は安全資産と考えることが多いですが、チャートを見ると価格は思った以上に変動します。

他の債券ETFと比べるとコストが高め

AGGYと同様の米国の総合型債券ETFと比べるとコストが高めとなっております。AGGYは0.12%、BNDは0.03%、AGGは0.04%となります。債券の利息が低下しておりますので、可能な限りコストは抑えたいところです。

個人的な感想

信用力が高い債券で安定的に少しでも高い配当を得ることを目的としている方に、向いている商品かと思います。ただ、デメリットでも記載しましたが、今後、米国の金利が下がり、利上げをしなくなると、安定したインカム・ゲインを得ることが難しくなります。

AGGYは他の同種のETFよりも高いリターンを得られる可能性がありますが、コストが若干高いので、その点を投資家にとって判断は分かれそうです。

債券投資全般に言えることかもしれませんが、金利が上昇しているタイミングで投資をして、そのまま永久保有するのがいいかと思っています。

投資適格先の米国債だけでなく、政府保証付不動産担保証券や社債などを含み、経費率もETFとしては低いため、自分だけでなく子供や孫まで受け継ぎたいETFです。

-

-

子供や孫にまで受け継ぎたいETFやBDC

自分の老後資金としてだけでなく、子供や孫まで受け継げるETFに投資したい。最近、そんな思いが強くなってきました。 もちろん、同じETFが100年後まで続くわけでもないし、インデックスも様々な種類が誕生 ...

続きを見る