いい投資生活では個人的に好きな高配当銘柄について記事にすることが多く、今回はインフラファンドで有名なタカラレーベン・インフラ投資法人(9281)について記事にしております。

タカラレーベン・インフラ投資法人(9281)とは

太陽光発電設備等を主とする再生可能エネルギー発電設備等に投資する投資法人となります。 税務上の導管性を充足するため、タカラレーベン・インフラ投資法人は、投資した再生可能エネルギー発電設備等については賃借人へ賃貸し、賃借人から賃料を受領します。

タカラレーベン・インフラ投資法人(9281)のポイント

- 再生可能エネルギー発電設備等への投資

- 固定買取制度終了後については不透明感あり

- 配当利回りが高い

- 仕組みとしてはREITと同じ

- 半年ごとの配当

- 日本の証券会社からも簡単に投資できる(2021年6月15日時点)

インフラ投資法人(インフラファンド)とは

インフラファンドとは、発電所、空港、道路、鉄道、学校などの社会基盤 (インフラストラクチャー) に投資し、そのインフラから得られる収益を分配金として配当するファンドのことである。

長期に渡って収益が見通せる資産の裏づけがあり、資産が生む収益を分配金として配当するため、REIT (不動産投資信託) に似た仕組みといえる。

https://www.bank-daiwa.co.jp/column/articles/2020/2020_259.html

日本でインフラ投資法人(インフラファンド)というと、再生可能エネルギーの代表とも言える太陽光発電施設と捉えることが多いです。

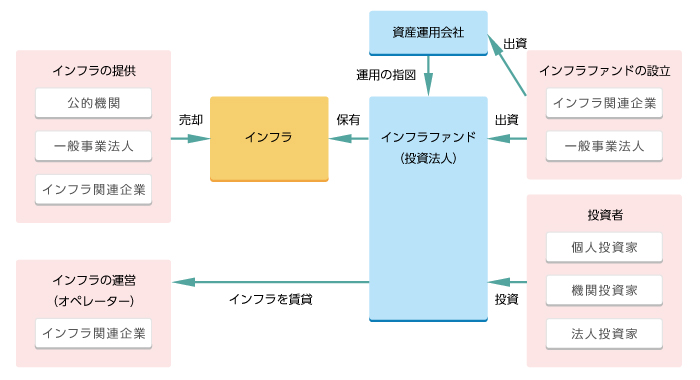

インフラ投資法人(インフラファンド)の仕組み

インフラファンド自体はただの箱のため、必要な業務はスポンサー企業などに全て委託しています。

インフラを不動産と読み換えると、通常のREITと同様の構成になりますが、インフラファンドが施設等を保有し、施設等を賃貸することにより収益を上げます。

出所:東証ホームページ

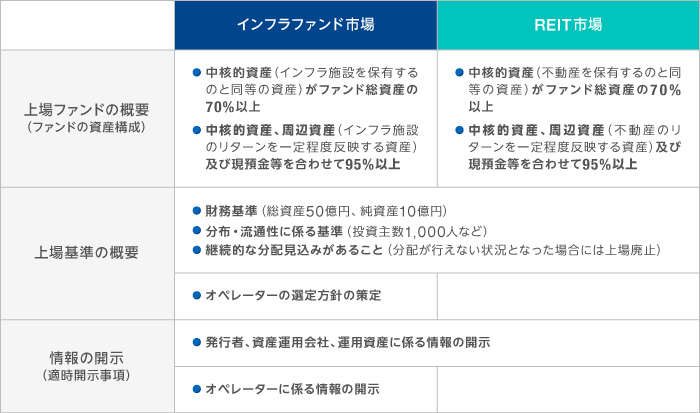

インフラファンド市場とREIT市場との制度的な差異

インフラ施設や不動産を貸し出し賃料を得ることになります。貸し出す物が多少異なりますが、インフラファンドとREITでは仕組みは実質的に同じとなっております。

出所:東証ホームページ

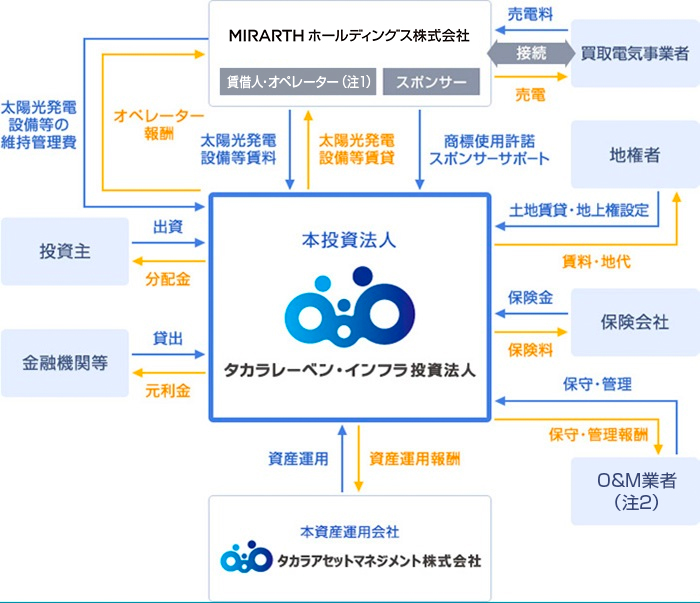

タカラレーベン・インフラ投資法人(9281)の仕組み

タカラレーベン・インフラ投資法人は、株式会社タカラレーベンをスポンサーとして運営しております。

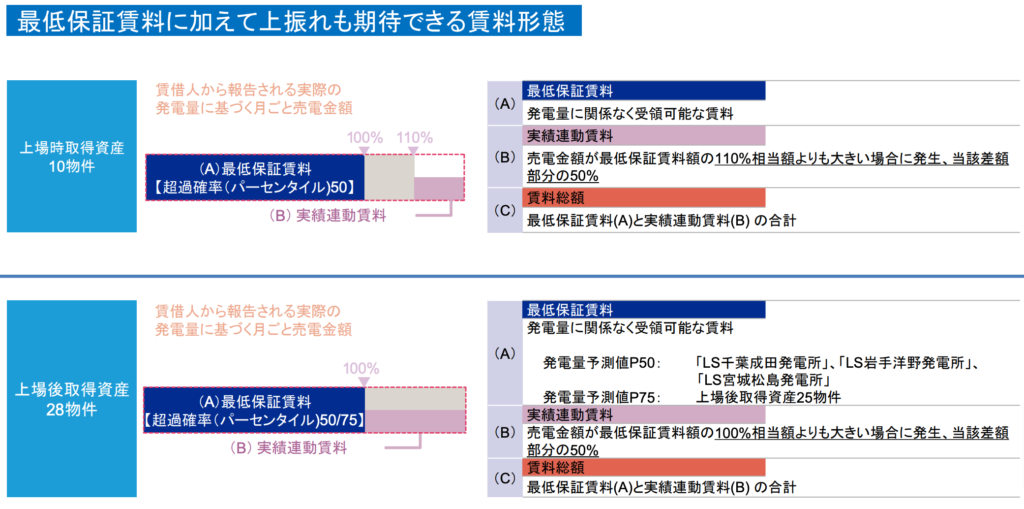

タカラレーベン・インフラ投資法人(9281)の賃料形態

不動産だとわかりやすいのですが、インフラ投資法人(インフラファンド)だと、賃料の形態がイメージしにくいケースがあるかと思います。

タカラレーベン・インフラ投資法人については、最低保証賃料と、上振れした売電金額の50%を得る仕組みとなっております。

基本情報(2021年6月15日)

上場:日本(日本の証券会社から通常の株式と同じように投資可能)

最低投資価格:121,500円

配当頻度:半年ごと(5月、11月)

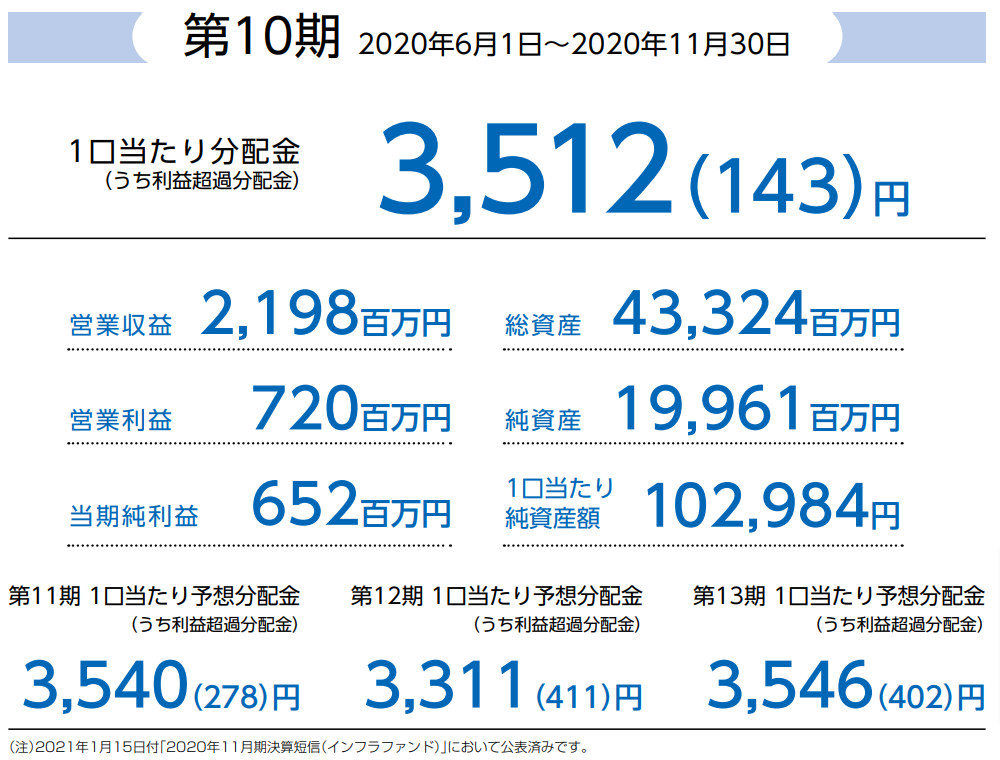

配当利回り:5.72%

スポンサー企業:タカラレーベン

チャート(2021年6月15日)

2020年3月の下落は大きかったですが、既に回復しております。上場時の株価が高く、その後、上場価格を下回っております。ただ、配当を考慮するとトータルリターンはプラスとなっている投資家が多いのではないかと思います。

タカラレーベン・インフラ投資法人(9281)のメリット

高い配当利回りが見込め

タカラレーベン・インフラ投資法人(9281)の最大のメリット。高配当が見込めて、6%近い配当利回りは魅力的です。

キャッシュフローは比較的安定している投資

太陽光発電はネガティブなニュースを目にすることが多いかと思いますが、空室率や賃料下落リスクも生じにくく、キャッシュフロー自体は比較的安定している投資となっております。

再生可能エネルギーへの投資を手軽に行える

再生可能エネルギーが話題になることが多く、投資について興味を保たれている方も多いかと思います。

個人で太陽光発電事業を行っている方も多いと思いますが、50kw未満の設備1基に投資をしたとしても1,000万〜2,000万円程度はかかります。インフラファンドに投資すると12万円程度で手軽に投資できます。

コロナショックでの影響も限定的

2020年3月にコロナショックにより株式が急落し9万円台になりましたが、すぐに回復。下落も他の銘柄と比べて小さく、将来的に同様のショックが起きでも、回復を期待して保有し続けることもできそうです。

タカラレーベン・インフラ投資法人(9281)のデメリット

固定価格買取制度(FIT)卒業後の見通し

固定価格買取制度(FIT)が20年間で終了した後の見通しについて不透明感があります。卒FITとも言われていますが、20年後はどうするのかが長期投資をする際には気になります。

税務上の節税効果は狙えない

個人で事業所得としている場合、機械装置の減価償却方法で定率法を採用することにより、節税効果を狙うことがあります。インフラファンドではそのような節税効果は得られないため、純粋な投資となります。

個人的な感想

インフラ投資法人は、最近できた比較的新しい銘柄ですが、配当利回りも高く気になる商品の一つです。

太陽光発電については、ネガティブなニュースが話題になりやすいのですが、実際にはキャッシュフローも安定しており、手堅い投資と感じております。

長期投資をする場合、固定価格買取制度(FIT)終了後については心配もありますが、事業運営に使用する全電力を再生可能エネルギーで調達する目標を掲げる企業連合RE100に参加する日本企業は増加傾向にあり、買取期間終了後の再生可能エネルギー電力の売電先、または再生可能エネルギー発電設備等の売却先となる可能性があります。

また、既住の宅用太陽光発電の買取期間が順次満了(卒FIT)しておりますが、電力会社や他業種の各社による取込みが活発化しています。将来的 に事業用再生可能エネルギー発電設備の卒FIT案件もこれらの会社の買取りの対象に取り込まれる可能性があり、再生可能エネルギー発電事業を長期持続することができるかも知れません。

インフラ投資法人に全力で投資するつもりはありませんが、今後の制度や企業の意識を気にしながら投資をしていくのはアリかと思っております。