これまで、個別銘柄には可能な限り投資せず、基本的にETFのみに投資するようにしており、BDCについてもETFのBIZDを中心に投資していました。

ただ、BIZDは長期的に下落傾向であることが気になっており、BIZDは株価が大幅に下落した際に拾いことに注力するようになってきました。

コロナの影響からBDCについて回復傾向であり、完全に株価が回復した後、将来的にどのようにBDCへの投資を継続するか検討しており、今後は、

長期的に横ばい又は上昇傾向の複数の個別銘柄に継続投資、

株価市場が大幅に下落する際にはETFのBIZDにも追加投資する。

どの個別銘柄に投資するかは別途記事にしており、今回はBDCの個別銘柄の内、TSLXについて記事にしております。

-

-

個別に買いたいBDC銘柄

高配当銘柄によくある話ですが、 配当利回りが高いけど、株価については下落傾向。トータルリターンは想定したパフォーマンスを大きく下回る。 こんな経験をしたことがある投資家も多いかと思います ...

続きを見る

TSLXとは

Sixth Street Specialty Lending, Inc. (TSLX)

シックス・ストリート・スペシャルティ・レンディング(Sixth Street Specialty Lending Inc)(旧名:TPG Specialty Lending Inc)は、ミドルマーケット企業への融資に特化した専門金融会社で、シニア担保ローン、メザニンおよび無担保ローン、社債や株式への投資を通じて、主に米国に本社を置くミドルマーケット企業で当期利益を生み出すことを目指しております。

事業関連サービス、テクノロジー、エネルギー、不動産、ソフトウエア、電気通信、メディア、ヘルスケアなどの分野に投資しております。

出所:TSLX:New York 株価 - シックスス・ストリート・スペシャルティ・レンディンク - Bloomberg Markets

BDCのETFであるBIZDにも組み入れられています(2021年2月5日時点)。 配当好きの方でしたらかなりの確率で興味を持ってしまうBDCのETFについて記事を記載しております。 イーサンです。投稿頻度は多くありませんがTwitterもやっています。 BIZDとは VanEck ... 続きを見る

BIZD 海外ETF(高配当)の紹介〜高配当なBDCへの投資

BDCとは

Business Development Companies(ビジネス ディベロップメント カンパニーズ)の略で、日本語では事業開発会社と訳されます。新産業や有望な中堅企業等(中小企業から上場企業まで)の事業開発を金銭面及び経営面からサポートする会社で、その多くが米国の証券取引所に上場しています。その配当利回りが相対的に高いことや今後の米国の経済成長期待から、注目されている資産の一つです。

出所:https://www.smam-jp.com/market/report/keyword/usa/key170131us.html

日本ではBDCが上場していないこともあり、一部の高配当好きの投資家で人気な印象があります。

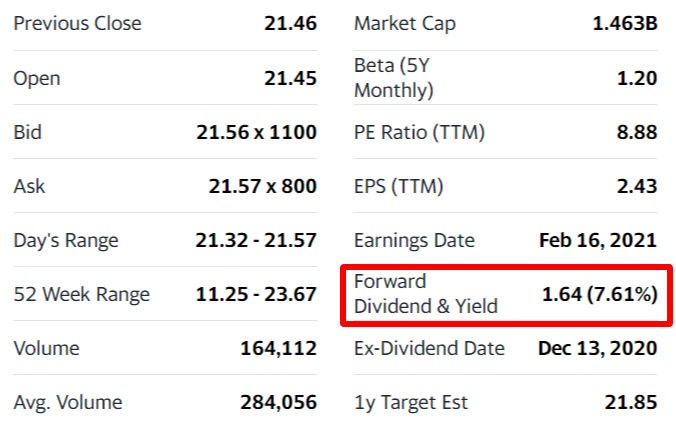

基本情報(2021年2月12日)

上場:米国(SBI証券とマネックス証券と楽天証券で投資不可能)

配当頻度:四半期(2月、5月、8月、11月)

最低投資金額:22ドル程度(1口)

配当利回り:11.72%

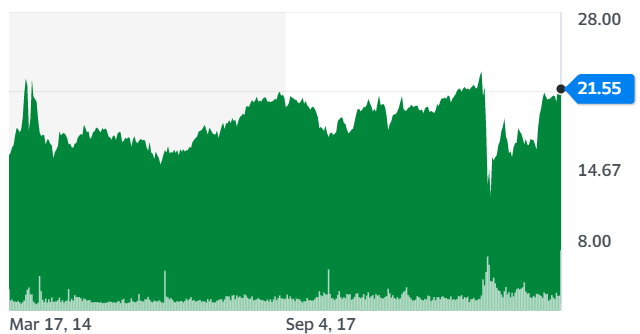

チャート(2021年2月12日時点)

BDC銘柄は株価は横ばいか下落している銘柄が多いですが、長期的には上昇傾向となります。ただ、TSLXはコロナ前の水準は回復していないです。

TSLX配当状況

四半期ごとのベースの配当が2020年は0.41ドル、2019年は0.39ドルあります。配当はコロナ禍でも2020年は前年比でも増加しております。

2020年

| Record Date | Payable Date | Amount | Frequency |

| 12/15/20 | 01/15/21 | $0.41 | Base Quarterly |

| 11/30/20 | 12/31/20 | $0.10 | Quarterly Variable Supplemental |

| 09/15/20 | 10/15/20 | $0.41 | Base Quarterly |

| 06/15/20 | 07/15/20 | $0.41 | Base Quarterly |

| 06/15/20 | 06/30/20 | $0.25 | Special |

| 04/15/20 | 04/30/20 | $0.25 | Special |

| 03/13/20 | 04/15/20 | $0.41 | Base Quarterly |

| 02/28/20 | 03/31/20 | $0.06 | Quarterly Variable Supplemental |

| Total dividends in 2020 | $2.30 |

2019年

| Record Date | Payable Date | Amount | Frequency |

| 12/13/19 | 01/15/20 | $0.39 | Base Quarterly |

| 11/29/19 | 12/31/19 | $0.08 | Quarterly Variable Supplemental |

| 9/13/19 | 10/15/19 | $0.39 | Base Quarterly |

| 8/30/19 | 9/30/19 | $0.04 | Quarterly Variable Supplemental |

| 6/14/19 | 7/15/19 | $0.39 | Base Quarterly |

| 5/31/19 | 6/28/19 | $0.01 | Quarterly Variable Supplemental |

| 03/15/19 | 04/15/19 | $0.39 | Base Quarterly |

| 02/28/19 | 03/29/19 | $0.12 | Quarterly Variable Supplemental |

| Total dividends in 2019 | $1.81 |

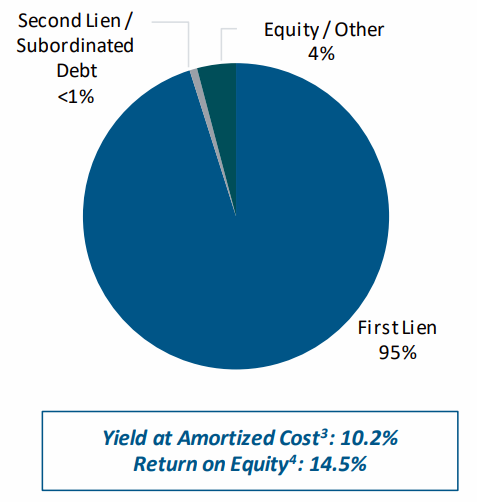

TSLXのポートフォリオ

TSLXのポートフォリオは優先順位が第1位のローンの割合が高いです。また、TSLXでは、担保が付きでないローンの割合が、同じ規模のBDCと比べて高いのが特徴的です。

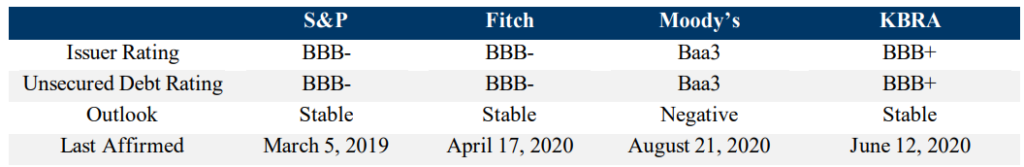

TSLXの外部格付

TSLXの外部格付はBBB以上となっており、投資適格先となっております。信用リスクが低すぎる会社は避けたい方だとギリギリの格付けかもしれません。

TSLXのメリット

高い配当利回り

最大のメリット。高配当が見込めて、配当を重視する人には紹介できる商品の一つ。2021年2月12日時点の配当利回り7.61%と、高い配当利回りは魅力的です。

株価は横ばいか上昇傾向

高配当銘柄では株価の上昇がほとんど無く、下落傾向となることが多いのですが、TSLXについては横ばいか上昇傾向となっております。

ショック時からの回復

高配当銘柄は平常時はいいのですが、ショック時に下落して株価が戻ってこない、又は、回復に長い期間が必要となる銘柄が少なくないのです。TSLXはコロナウィルスにより株価が急落しましたが、既にほぼ回復しております。将来的に同様のショックが起きたとしても、株価が回復することを期待して投資を続けることも選択肢になると思います。

通常とは異なるアセットクラスへの投資

通常の株式や債券といった、従来の伝統的資産とは異なるリスク・リターン特性を有している。そのため、ポートフォリオに組み込むことに分散効果があります。

デメリット

日本のネット証券会社から投資できない

マネックス証券でBDCの取り扱いが豊富な時期もありましたが、現在はネット証券会社3社(SBI証券、マネックス証券、楽天証券)で当該銘柄の取扱いがありません。

-

-

日本のネット証券会社で投資できる高配当BDC

仕事で日本の金融機関で資産運用を担当している方と投資について話すことが多いのですが、少し驚いたのですがBDCについて知らない人が結構いる。。。 日本ではあまり聞くことが無いBDCについてですが、8%程 ...

続きを見る

配当が四半期ごと<

多くの投資家にとっては大したデメリットではないかもしれませんが、個人的には毎月分配される商品が好きなので、四半期ごとだと、頻度が少なく感じてしまいます。

個人的な感想

配当利回りが高く、BDCは伝統的な資産とは異なる特性を持つため、ETFだけでなく個別企業についても投資しています。TSLXについては、優先順位が第1位で、担保設定が付いていないローンの割合が他社平均と比べて高いです。担保が付いていないとリスクが高いため金利は上がりますが、優先順位が高いことである程度リスクを下げているイメージです。

BDCについては株価が長期的に横ばい又は上昇傾向にある個別銘柄については複数個別銘柄に投資をしており、TSLXについても投資していく予定です。