コロナウィルスの影響で株価が急落しており、急落時に持っている株を売却する他に、下落時に利益が出る商品に投資をしてポジションを守ることもできます。

この記事では株価下落時にポジションを守ることができるETFとしてSPXSを紹介しております。

SPXS(Direxion デイリー S&P 500 ベア3倍 ETF)とは

手数料および費用の控除前の段階で、ファンドの日次基準価額の値動きが S&P500の3倍のパフォーマンスの反対となる投資成果を目指す上場投資信託(ETF)で、米国に上場されておりますが、SBI証券など日本の証券会社でも購入できます。

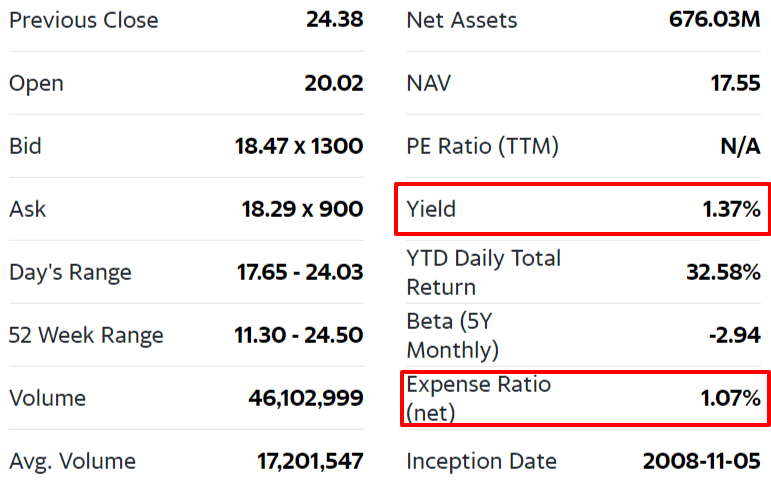

基本情報(2020年3月13日)

上場:米国(日本のネット証券会社などから投資可能)

配当頻度:四半期(3ヶ月ごと、3月、6月、9月、12月)

配当利回り:1.37%

経費率:1.07%

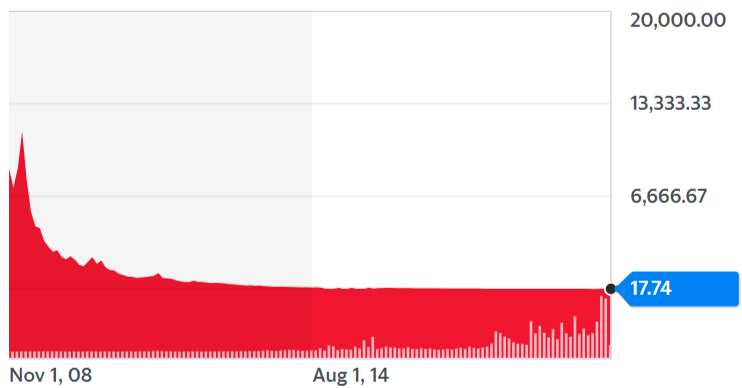

チャート(2020年3月13日)

SPXLはリーマンショック後に急騰しましたが、その後はS&P500の上昇に伴い下落しております。

メリット

世界の株式投資の指標と反対の動きをする

NYダウ工業株30種とS&P500は世界の株式投資の指標となっており、米国株式投資をしている場合よく見るデータとなっております。よく見る指標と反対の値動きをするので、数値を把握しやすいです。

株価下落時のヘッジを行える

記事を書いている2020年3月13日時点では、コロナウィルスの影響で株価が大幅に下落しております。このような株価下落時に、持っている株を売却せず、下落時に利益が出るSPXSを購入して、ポジション全体の損失を回避することができます。

コスト

信託報酬は1.07%とぱっと見た感じではコストは高いです。ただ、S&P500に連動するETFを信用取引で空売りする場合には、1.07%よりもコストがかかりますので、3倍の値動きを得るためのコストとしては安いくらいかと思います(先物やオプションで同様の値動きを作れますが、この記事ではETFのみを使うことを前提に記載しております)。

デメリット

リスクが高い

S&P500と反対に3倍値動きするため、そもそもリスクが高い商品となっております。

株価が長期的に上昇すると大幅に下落する

S&P500は長期的に上昇しており、今後も株価上昇が続くと最終的には価値がなくなります。

取引のタイミングが難しい

株価下落時に利益が出る商品でレバレッジがかかっていると、長期で保有するというよりも、短期で売却することになります。そのため取得のタイミングと売却のタイミングを気を付ける必要があります。

株価と同じ動きをする商品で売却を想定していない場合、売却するタイミングを考えず、下落時にただ拾っていくだけなので、投資は簡単となります。

SPXSとVOO(S&P500)の比較(2020年3月13日)

以下、SPXSとVOOの過去5年間の値動きを比較したチャートになります。

オレンジ色:SPXS、青色:VOO

SPXSは5年間で80%下落しており、VOOについては28%程度上昇しております。SPXSは長期で持ちたくはありませんが、VOOが下落するタイミングでは上昇するため、ポジションのヘッジが必要な場合に投資してもいいかもしれません。

個人的な感想

長期的に株価が上昇することを前提にすると、SPXSを長期で保有するのは難しいです。ただ、株価が急落していて、今後の見通しがつかない場合には、ポジションを守るためのヘッジとしてSPXSに投資するのもありかと思います。ただ、売買のタイミングが難しいので、どういう場合に売買するか決めた上で投資した方がいいです。