今回は個人的に気になっているCLOに連動するETFを紹介したいと思います。CLOは仕事でもよく話題になる金融商品ですが、商品の中身が分かりにくいと感じる人も多いようです。

念のために記載しておくと、投資は自己責任ですので、理解して納得した金融商品に対してだけ投資することが重要と思います。

当初は2020年10月22日に上場するとのニュースが出ておりましたが、この日を待たずに、米国で取引が開始されておりました。気になる配当金についてはまだ一度も支払われていないので、今後の情報が気になります。

これまでにCLOに特化したETFが無かったので、仮にCLO ETFが実現した場合に投資の選択肢が増えるので大歓迎。個人投資家に危険と記載がある通りですので、投資する場合には商品内容を理解しリスクを認識する必要があります。個人的にはCLOに含まれる債権の質や損失吸収部分がどれ位か気になります。 https://t.co/Etuq9j0w6V

— イーサン (@11investment) August 8, 2020

ジャナスのAAA格付けのCLO ETFは、米国での上場準備を進めており、SECの承認が順調に進めば、2020年10月22日頃にJAAAのティッカーシンボル(銘柄コード)で上場します。

— イーサン (@11investment) August 9, 2020

JAAAとは

Janus Henderson AAA CLO ETF (JAAA)

は、高格付けの変動金利のCLOに投資し、資本を保全しつつ利益を確保することを目的とする米国の上場投資信託(ETF)です。

JAAAのポイント

- 個人ではアクセスできないCLO投資を行える

- JAAA1銘柄に投資すればCLOに分散投資できる

- CLOの商品性を理解しにくい

- 2020年10月にNYSEに上場したばかりのETF

- 配当は月次

- 日本のネット証券会社3社では投資できない(2020年10月22日時点)

CLOとは

Collateralized Loan Obligationの略称で和訳はローン担保証券。資産担保証券の一種である。金融機関が事業会社などに対して貸し出している貸付債権(ローン)を証券化したもので、ローンの元利金を担保にして発行される債券のことをいう。

金融機関にとっては、元来流動性の劣る貸出資産を、ローンより市場性の高い債券の形態にすることができるので、より機動的に資金を調達することができるというメリットがある。

実際には、金融機関がローンを特別目的会社に譲渡し、特別目的会社が債券を組成し、投資家がこれを購入する。そして、ローンからの元利金を投資家が受け取るという仕組みが一般的である。

CLOは、シニア債・メザニン債・劣後債といった支払優先順位の異なる数種類の債券が組成される。ローンからの元利金は支払優先順位の高い順に支払われる。よって発行体が同一であっても、階層の異なる債券ごとに、それぞれ異なった格付けが付与されている。CLOは、リスク・リターンの選好が異なる様々な層の投資家に対して、投資機会を提供することができ、個別企業の発行する債券にはない投資機会を提供することができるとされている。

JAAAは高格付けのCLOに投資をするので、CLOのシニア債に投資をすることを前提に記事を書いております。

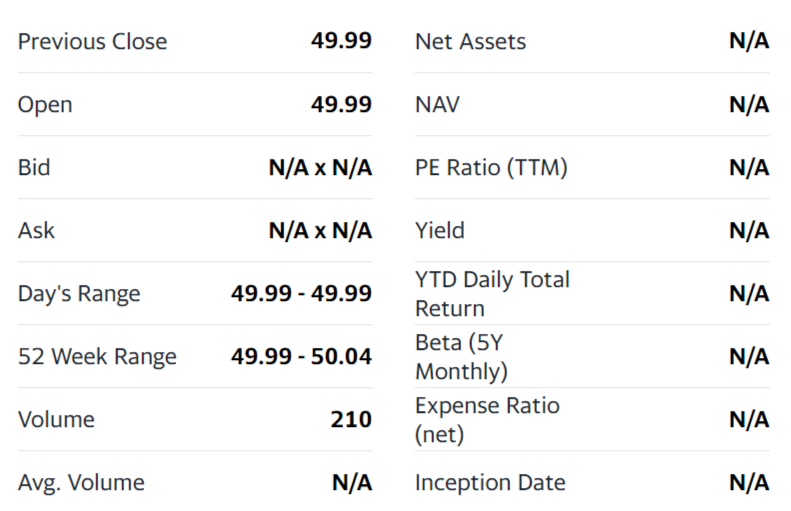

基本情報(2020年10月22日)

上場:米国(日本のネット証券会社のSBI証券、マネックス証券、楽天証券では投資不可能)

配当頻度:月次

配当利回り:未確定

経費率:0.25%

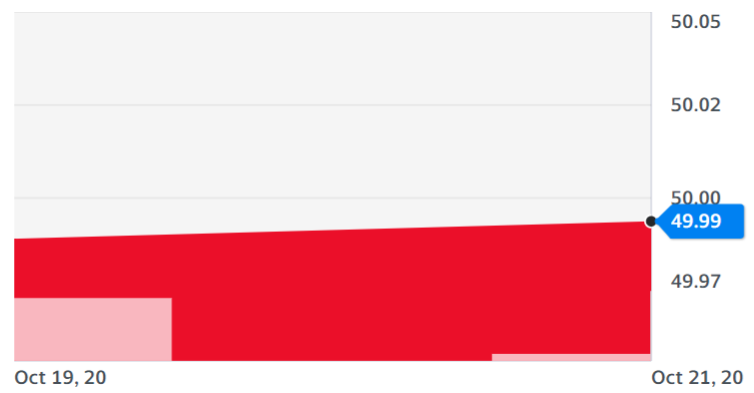

チャート(2020年10月22日)

上場したばかりですので、値動きはあまりない状態です。

JAAAの3つのメリット

元本を守りつつ比較的高い配当利回り

JAAAの最大のメリット。比較的高い配当が見込めて、かつ、商品の構造上はシニア部分に投資している場合、メザニンや劣後部分が先に損失を負担するため元本を守りやすいです。メザニンや劣後部分の割合が低い場合や、デフォルトが増えてメザニンや劣後部分で吸収できなくなりそうな場合には注意が必要となります。

CLO投資を分散して行える

CLOの個別銘柄は基本的には個人投資家がアクセスすることはできないため、ETFを通して複数のCLOに投資することができるのは魅力的です。

これは優先株式やジャンク債に個人投資家がアクセスしにくいのと同じ話かと思います。

通常とは異なる投資

通常の株式や債券といった、従来の伝統的資産とは異なるリスク・リターン特性を有している。そのため、ポートフォリオに組み込むことに投資を分散することができます。

2つのデメリット

日本の証券会社では取り扱いがない可能性が高い

こちらは最大のデメリットで、Janus HendersonのETFは日本のネット証券会社(SBI証券、マネックス証券、楽天証券)で投資できないです(2020年10月時点)。そのため、これから米国で上場する予定のJAAAも同様に日本のネット証券会社では投資できないと思います。そのため、米国の証券会社で口座を開いて投資する必要があります。

流動性リスクが高いこと

格付けがAAAのCLOであったとしても、リーマンショックやコロナショックなど市場が動揺する際には大きく下落します。ショック時には換金ニーズが高まり多くの商品が大きく下落する傾向がありますが、CLOは国債と比べると売買が非常に少ないため、投げ売りに近い状態になることもあります。

個人的な感想

リーマンショック時にはCDOが話題になりましたが、基本的な商品の構造は同じです。CLOは伝統的な商品と比べると理解しにくいですし、CLOに含まれる資産(裏付資産)の情報にアクセスすることも難しかったりしますので、誰にでもお勧めの商品とは言えません。

ただ、CLOなどの証券化商品は非常に危険と思っている人もおりますが、結局は、JAAAがCLOのどの部分(シニア債、メザニン債、劣後債)に投資しているのか、シニア債に投資する場合にはメザニン債や劣後債が全体でどれくらいの割合なのか、CLOが投資する債権の格付けやデフォルト状況によって、リスクは大きく異なるかと思います。

冒頭でも記載しましたが、どの金融商品への投資についても同様ですが、理解して納得した金融商品に対してだけ投資することが、不測の損害を回避するために重要と思います。私は商品の目論見書を読んで気になるポイントがクリアになれば投資してみようとは思います。