海外ETFの中でも、日本のネット証券会社3社(SBI証券、マネックス証券、楽天証券)で簡単に投資できるラッセル2000に連動するETFについて記事にしております。

IWM(iシェアーズ ラッセル 2000 ETF)とは

iシェアーズ ラッセル 2000 ETF は、米国の小型株で構成される指数(ラッセル2000)と同等の投資成果をあげることを目指す上場投資信託(ETF)で、米国(NYSE Arca)に上場されております。

IWM(iシェアーズ ラッセル 2000 ETF)のポイント

- 米国の小型株への投資

- 株価は長期的に上昇

- S&P500を超えるリターンを得られる可能性

- 株価の変動は大きめ

- 四半期配当

- 日本のネット証券会社3社で投資可能(2021年5月時点)

ラッセル 2000とは

米コンサルタント会社のラッセルインベストメント社が1984年に開発した米国の代表的な小型株指数。

ニューヨーク証券取引所やNASDAQなどに上場している銘柄のうち、時価総額が上位1001位から3000位までの銘柄の浮動株調整後の時価総額加重平均型の株価指数です。米国の小型株ファンドのほとんどがベンチマークとして採用しています。1986年12月31日を基準値(135.00)として算出されており、小型株指数としての継続性を重視して年1回銘柄入れ替えを実施しています。米国の機関投資家が扱う銘柄数が約3000銘柄といわれており、これを根拠に時価総額の上位3000銘柄をピックアップして指数化したラッセル3000という指数をベースに作成されました。このほか、時価総額の上位1000銘柄を指数化したラッセル1000という指数もあります。

ラッセル2000は非常に有名な指標で、米国の小型株の代表的な指標となります。

小型株効果とは

株式の時価総額が小さい小型株は、大きい大型株よりも収益率が相対的に高くなりやすい傾向にあること。理論的に説明できない相場のアノマリー(経験則)の一種。小型株は市場での注目度が低いため割安に放置されやすく、また今後の利益成長が期待できる株として収益が得られやすいとされている。

ラッセル2000は小型株で構成されており、リスクが高い反面、S&P500を超えるリターンを得られる可能性があります。

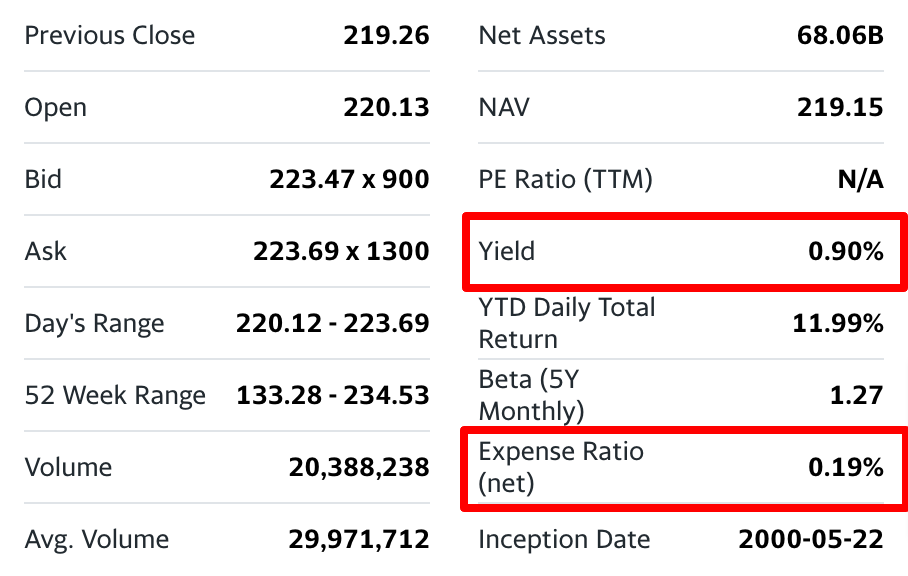

基本情報(2021年5月26日)

上場:米国(日本のネット証券会社から投資可能)

配当頻度:四半期(3ヶ月ごと、3月、6月、9月、12月)

配当利回り:0.90%

経費率:0.19%

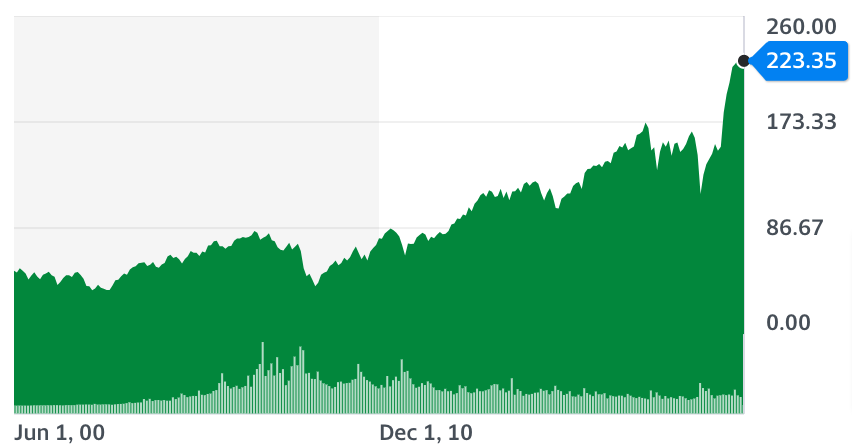

チャート(2021年5月26日)

リーマンショックで大幅に下落しておりますが、その後は大きく上昇しており過去最高値に近い株価となっております。

IWMは小型株の指標であるラッセル2000に連動するETFで、S&P500よりも値動きが大きいです傾向があります。過去の数値でもS&P500よりも大きく出ることが表れております(ベータ1.27)。

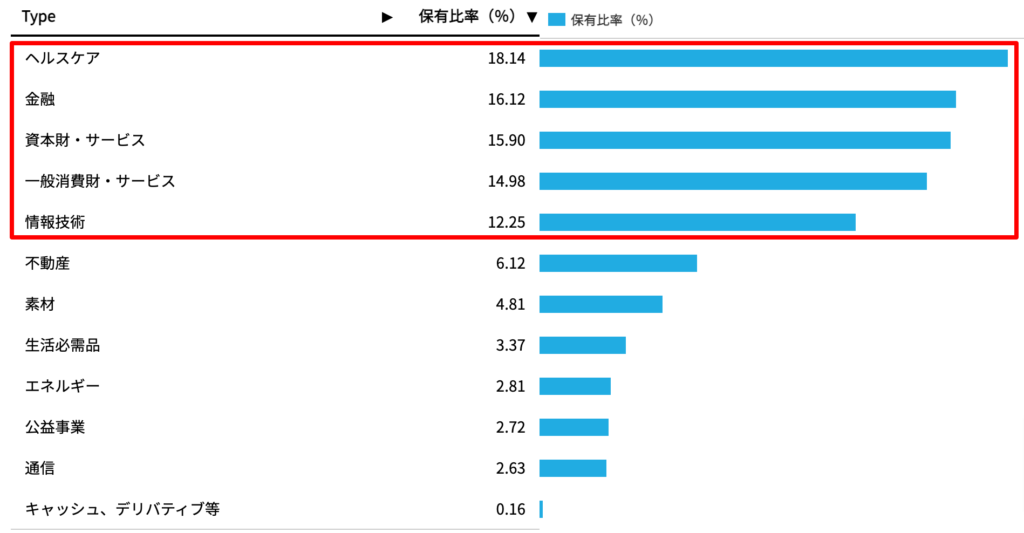

IWM(iシェアーズ ラッセル 2000 ETF)の業種別構成比率(2021年5月25日)

ヘルスケアの割合がトップで高いのですが、特定の1,2業種に集中しているわけではなく、10%を超える業種が5つあります。

IWMとS&P500(VOO)の比較(2021年5月26日基準)

以下、IWMとS&P500に連動するETFdであるVOOの過去5年間の値動きを比較したチャートになります。

オレンジ色:IWM、青色:VOO

IWMはVOOよりも0.5%程度配当利回りが低いので、配当利回りとしては5年間で約▲2.5%程度の差になります。株価についてはIWM(+94.90%)とVOO(+99.83%)との差額は▲4.93%となります。

この5年間の株価の動きについていえば、明らかにIWMよりもVOOの方がパフォーマンスが良かったことになります。特にコロナウィルスによる株価急落幅がIWMがVOOよりも大きくなっております。小型株の場合、S&P500のような大型株よりも株価変動が大きい傾向があります。

2021年に入ってからIWMがVOOよりも株価が上昇していましたが、直近ではVOOの方が株価が上昇しております。

-

-

VOO 海外ETFの紹介〜米国のS&P500に連動する投資

海外投資の定番とも言えるS&P500に連動するETFのVOOについて記載しております。 イーサンです。投稿頻度は多くありませんがTwitterもやっています。 VOO(バンガード®・S& ...

続きを見る

IWM(iシェアーズ ラッセル 2000 ETF)のメリット

S&P500を上回るリターンを期待できる

IWMは小型株に投資するETFのため、景気変動による影響を受けやすく、影響が大きく出ます。S&P500の値動きよりもIWMの値動きの方が大きく出るけいこうがあります。ここ5年間の値動きとしては、S&P500を下回っておりますが、対象とする期間によってはS&P500を上回っております。リスクが高い分、リターンも大きくなる傾向があります。

取引高が多く、コストが低くめのため、長期間保有できる

IWMは米国の小型株投資を代表する銘柄のため、一日の取引高が2,000万口を超えており、非常に取引高が多いです。また、信託報酬が0.19%と低く、長期間保有した場合でも負担はあまりないです。

コロナショックからも回復

既にコロナショックからも回復しており、将来的に同様のショックが起きた時も回復を期待して保有し続けることができます。

IWM(iシェアーズ ラッセル 2000 ETF)のデメリット

株価変動がS&P500よりも大きい

S&P500を上回るリターンを狙えますが、同時にS&P500を上回る損失が出る可能性があります。直近は株価下落局面ですが、下落幅はS&P500よりも大きくなっております。

小型で成長率が高い企業への投資のため配当が少ない

成長率が高い企業の場合、高い収益率の投資案件が存在するため、配当に回すより内部留保して投資に回した方が投資家にとってはリターンが高まります。そのため配当利回りが低い傾向があるので、配当メインの投資家にはあまり向かないです。

個人的な感想

VOOなどのS&P500を上回るリターンを狙えるETFの代表として、QQQ(NASDAQ-100)とIWM(ラッセル2000)が取り上げられることが多いです。個人的にはこの3つの銘柄でしたら、上昇率が期間によって異なりますが長期的に上昇しており、どれも投資対象になってきます。

個人によって投資スタイルが異なりますので、自分にあった銘柄を、定期的に一定額投資し続けるのがいいかと思います。

-

-

VOO 海外ETFの紹介〜米国のS&P500に連動する投資

海外投資の定番とも言えるS&P500に連動するETFのVOOについて記載しております。 イーサンです。投稿頻度は多くありませんがTwitterもやっています。 VOO(バンガード®・S& ...

続きを見る

-

-

QQQ 海外ETFの紹介

コロナウィルスの影響で下落している銘柄が多い中、QQQはいち早く株価下落前の水準を回復。そんなQQQの魅力を記事にまとめております。 QQQ(インベスコQQQトラスト・シリーズ1)とは インベスコQQ ...

続きを見る