コロナウィルスの影響で株価が急落しており、下げ止まる雰囲気はありません。ですが、過去の米国株式市場を見ると下げ止まらなかったこともなかったです。

この記事では株価下落後の反転を見越し、利益を追求できるETFとしてSPXLを紹介しております。レバレッジがかかったETFのためリスクは高く、万人にお勧めできる商品ではありません。

SPXL(Direxion デイリー S&P 500 ブル3倍 ETF)とは

手数料および費用の控除前の段階で、ファンドの日次基準価額の値動きが S&P500の3倍のパフォーマンスとなる投資成果を目指す上場投資信託(ETF)です。米国に上場されておりますが、SBI証券など日本の証券会社でも購入できます。

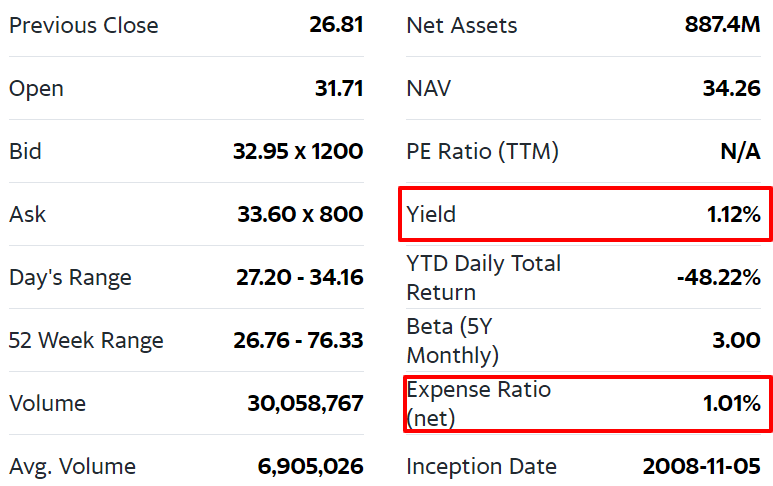

基本情報(2020年3月13日)

上場:米国(日本のネット証券会社などから投資可能)

配当頻度:四半期(3ヶ月ごと、3月、6月、9月、12月)

配当利回り:1.12%

経費率:1.01%

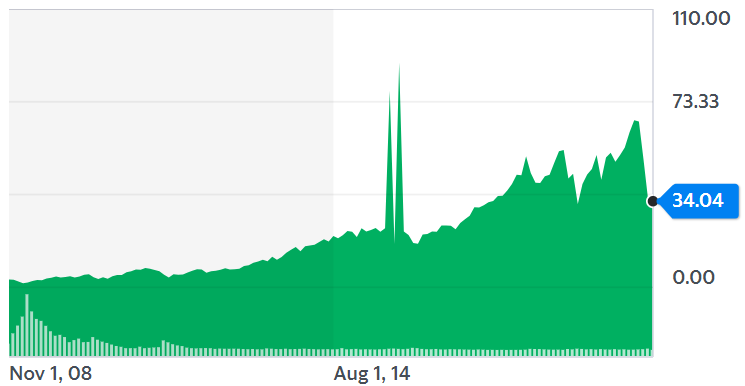

チャート(2020年3月13日)

2015年に2度暴騰しましたが、その後は大幅上昇と下落を繰り返しながら上昇傾向です。ただ、コロナウィルスによる株価下落の影響は大きく出ております。2019年12月末と比べると約半分の価格となっております。

メリット

世界の株式投資の指標の動きと連動する

NYダウ工業株30種とS&P500は世界の株式投資の指標となっており、米国株式投資をしている場合よく見るデータとなっております。そのため、感覚として安値圏か高値圏かの判断をしやすいです。

株価上昇時の利益を追求できる

記事を書いている2020年3月13日時点では、コロナウィルスの影響で株価が大幅に下落しております。株価がどの水準で下げ止まるかわかりませんが、反転後の上昇で大幅な利益を狙えます。

コスト

信託報酬は1.01%と見た感じでコストは高いです。ただ、S&P500に連動するETFを信用取引で投資する場合には、1.01%よりもコストがかかりますので、3倍の値動きと得るためのコストとしては安いくらいかと思います(先物やオプションで同様の値動きを作れますが、この記事ではETFのみを使うことを前提に記載しております)。

デメリット

リスクが高い

S&P500の3倍の値動きするため、そもそもリスクが高い商品となっております。コロナウィルスによる株価乱高下でリスクの高さを再認識した方も多いかと思います。

取引のタイミングが難しい

株価の値動きが大きい時期で、レバレッジがかかっていると、長期で保有するというよりも短期で売却することになります。そのため取得のタイミングと売却のタイミングを気を付ける必要があります。

レバレッジがかかっていない商品だと、売却するタイミングを考えず、下落時にただ拾っていくだけでよかったりするので、投資は簡単となります。SPXLでも同様の投資をすることも可能ですが、大幅な価格下落時には下げ幅も3倍程度ですので、メンタル面で結構きついです。

SPXLとVOO(S&P500)の比較(2020年3月13日)

以下、SPXLとVOOの過去5年間の値動きを比較したチャートになります。

オレンジ色:SPXL、青色:VOO

SPXLは5年間で45.18%上昇しており、VOOについては27.75%上昇しております。SPXLはVOOの約1.7倍のリターンとなっております。

個人的な感想

この5年間の値動きを見るとパフォーマンスはかなり高いです。コロナウィルスにより価格が急落し、2019年12月末から半額近くになっておりますが、それでもVOOよりもパフォーマンスは高いです。

投資しやすい価格なので、定期的に購入し、値下がりする都度買い増していくと大きなリターンとなる可能性があるので、コロナウィルスの影響を見つつ投資機会を探っていこうと思います。ただ、試しに投資をする程度で、メインの投資とする予定はありません。