2019年に金融庁の金融審議会「市場ワーキング・グループ」の報告書の”老後2,000万円”が話題になりましたが、個人的に感じたのは、

老後2,000万円で足りるの?

この記事は私、イーサンのライフプランの話なので、興味がない人は読み飛ばしてもらえればと思います。

金融審議会 市場ワーキング・グループ報告書(老後2000万円レポート)

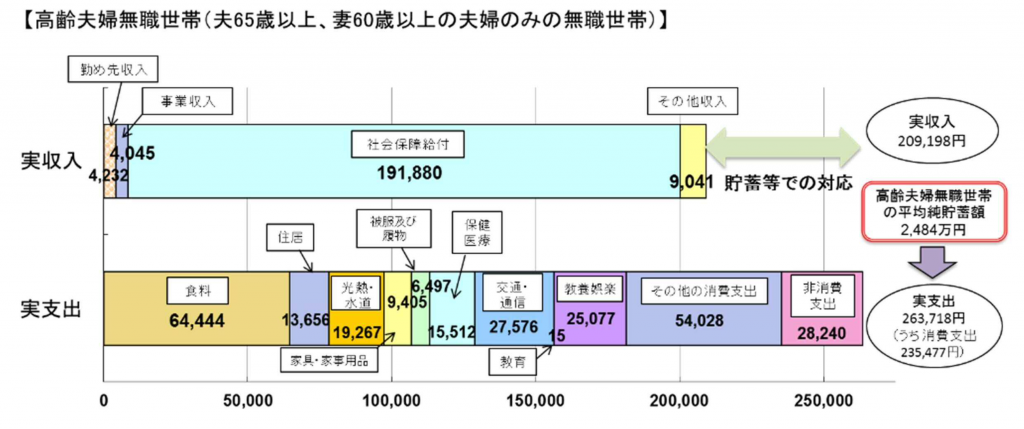

ポイントだけ記載すると、引退後の実収入(209,198円)と実支出(263,718円)の差額(▲54,520円)は貯蓄等で対応する事になり、差額が月5.5万円程度だと年間で66万円。余命を30年と想定した場合、2,000万円だけ貯蓄等の資産が必要となる。

出所:金融審議会「市場ワーキング・グループ」(第21回)議事次第

目新しい内容はありませんが、個人的には統計データに基づいており、いい資料だと思ってみておりました。あと、老後2,000万円というのは想定よりも少なかったです。当該数字が各家族の状況に完全に合うわけではありませんので、当該資料を補正して使うと有益かと思います。

我が家での老後の月次収支

金融審議会 市場ワーキング・グループ報告書のモデルで、自分の状況と比べて金額に大きな相違がある項目に限定して補正してみました。

実収入(配当収入の補正を除く)

我が家は夫婦共働きですが、二人とも会社勤めを辞めることを考えると、国民年金はほぼ満額支払うとして、厚生年金についてはそれぞれ普通の社会人の半分程度かと想定しておりました。

そうすると、実収入の社会保障給付191,880円程度のため、特に補正しておりません。

また、定年後に働く方もいると思いますが、当該記事では資産にフォーカスしておりますので、補正せずに見積もっております。

実支出

老後2,000万円のレポートの実支出も殆どの項目で違和感はありませんが、我が家で補正が必要なのは住居。

老後は住居を10万円と仮定すると、レポートでは13,656円ですので、差額は86,344円となります。

レポートでは実支出は263,718円だったので、住居の差額86,344円を合計して350,062円

差額(実収入-実支出)

| 項目 | 金額 |

| 実収入 | 209,198円 |

| 実支出 | 350,062円 |

| 差額 | ▲140,864円 |

我が家の場合、毎月14万円程度の資金が不足することになります。

不足額への対応

不足額への対応として、65歳以降もバリバリ働くというのも選択肢と思いますが、今回は、資産額にフォーカスしているため、65歳以降の勤務は補正しておりません。

資産の取り崩しで不足額を補う場合

我が家の不足額は月額140,864円なので、年間では1,690,368円、30年間で50,711,040円となります。

配当収入で不足額を補う場合

年間での不足額は1,690,368円なので、これを資産の取り崩しで補うのではなく、資産からの配当で賄うことも可能かと思います。

資産からの配当はポートフォリオ全体の目標配当利回りから計算しますと以下の通りで、30,733,963円必要となります。

| 年間配当 | 1,690368円 |

| 目標配当利回り(*2) | 5.5% |

| 必要資産額 | 30,733,963円 |

*2 目標配当利回りについては以下でコメントしております。

-

-

私のライフプラン(高配当銘柄を重視する理由)

いい投資生活では高配当銘柄に関する記事を書くことが多いので、今回はその理由について記載いたします。 この記事は私、Ethanのライフプランの話なので、興味がない人は読み飛ばしてもらえればと思います。 ...

続きを見る

各案のまとめ

| 項目 | 必要資産金額 |

| 金融審議会 市場ワーキング・グループ報告書 | 2,000万円 |

| 我が家(資産の取崩) | 5,071万円 |

| 我が家(配当収入) | 3,073万円 |

我が家では金融審議会 市場ワーキング・グループ報告書の老後2,000万円では足りず、最低でも3,000万円以上必要となります。資産を取り崩して老後を過ごすことは想定しておりませんので、配当収入を前提とした資産設計を考えております。

老後資金の準備

配当収入ありの前提で必要な資金3,000万円以上を準備する必要があります。保険で年金の準備を考えている方もいると思いますが、私は、保険と資産運用は分けて管理するため、老後資金の準備に含めておりません。今考えるている準備としては、iDeCo、NISA、海外口座の3点の活用があります。

iDeCo

目標は25年後に最低1,000万円。

現時点でiDeCoの残高が200万円ありますので、拠出額を最小額として毎月5,000円投資し、全額を世界株式で運用。月0.5%の複利計算で25年後の残高を計算すると約1,235万円。

私のiDeCoの想定

| 25年後の目標額 | 1,000万円 |

| 現在の残高 | 200万円 |

| 今後の毎月の拠出額 | 5,000円 |

| 目標運用利回り | 6%(月0.5%) |

| 25年後の期待値 | 1,235万円 |

iDeCoは60歳になるまで引き出せないので、個人的には何の無理なく支払える金額だけ投資した方がいいと思います。今は12月に年末調整で返ってくる金額のほとんどをiDeCo専用口座に入れております。

12カ月×25年だと300回の拠出になりますので、iPhoneのリマインダーなどに300回分の拠出それぞれをタスクとして登録し、iDeCo専用の口座に入金する都度完了にして残りの回数をカウントしております。詳細なタスク化をすることで、ゴールまでのイメージが非常にしやすくなります。

一般NISA、つみたてNISA

最低1,000万円以上。目標は1,200万円。税制改正による影響がありますので、1,200万円すべてを高配当ETFに投資することはできないと思いますが、現状の制度のもとでのプランとなります。

一般NISAとつみたてNISAの内、我が家はセミリタイアを考えているため配当がある一般NISAで運用しております。一人600万円投資可能ですので、夫婦で1,200万円が限度額となります。高配当銘柄に投資をしているため、資産の上昇は考えず横ばいを前提とし、配当の一部を生活費に回す想定をしております。

因みに、夫婦でつみたてNISAを毎年40万円を20年間行った場合、総額での拠出額は1,600万円になり、年6%(月0.5%)の利回りと仮定すると、25年後の資産額は4,154万円になります。

海外口座

最低1,000万円以上。

これまでもずっと日本で生活していたわけではなく、今後も日本で生活し続けることは想定しておらず、(日本の非居住者になり)海外で生活する時期もあると思います。

日本の非居住者になると、日本の証券口座での運用に制限がかかってきますので、海外口座で運用する必要があります(昔は日本の非居住者になると証券口座を閉鎖する必要があったのですが、今はサービスが向上して維持することはできます)。

老後の準備という点では、iDeCoやNISA同様に最低1,000万円以上を想定しております。税務手続きを確定申告でする必要があり、かつ、5,000万円以上の海外資産がある場合、国外財産調書を提出する必要がありますので、結構面倒です。

我が家の老後資金のまとめ

| 項目 | 金額 |

| iDeCo | 1,235万円 |

| NISA | 1,200万円 |

| 海外口座 | 1,000万円以上 |

iDeCoは私だけが活用しておりますので、妻のファイナンシャルリテラシー向上のためにも最低額5,000円から始めようかと夫婦で話をしておりました。月5,000円、年6%の利回りで、25年間運用とすると346万円になり、iDeCoの合計額が1,581万円となります。デメリットとしては、二人で5,000円づつ拠出すると手数料が割高になります。

個人的な感想

人それぞれで置かれた状況が異なるので、これまで記載した内容は完全に私個人のプランで、他の人にお勧めしているものではありません。

iDeCoの資金については特に負担なく準備する目途が立っており、海外口座の資産も最低金額の維持についても問題ないかと思います。私がまだあまり手を付けれていないのがNISAなので、NISAへの資金投下に力を入れていきたいと思います。

セミリタイア後に、日本の非居住者になることも検討しており、非居住者になるとNISA口座は維持できません。出国前までNISAで運用して、出国後は海外口座に資金を移し、帰国後にまたNISA口座を開設して運用することになるかと思います。

また、私は個人的に最低3,000万円以上必要と記載しましたが、老後にリスクを取りにくいので、実際にはもっと資産を準備することになると思っています。

個人的にはセミリタイアを視野に入れているため、つみたてNISAを利用しておりませんが、夫婦共働きの家庭の場合、つみたてNISAを夫婦で満額行い(1,600万円)、25年以上を平均年6%で運用するとそれだけで老後資金の準備はほぼできているのではないかとも思っています。実際に25年以上を平均6%以上で運用できる保証もありませんし、S&P500のヒストリカルデータもデータのとり方で結果は大きく変わりますが、イメージしやすくシンプルな案とも思います。長期で資金を拘束されても大丈夫な金額についてはiDeCoを使い、バランスよくiDeCoとつみたてNISAを活用すると所得控除も受けれますので、さらにメリットがあります。

老後の心配ばかりしていても楽しくありませんし、生産的なことは何もないので、具体的なプランを作成し、それを毎月のタスクに落とし込んで実行していくと不安はかなり無くなっていきますので、お勧めです。その際に金融審議会「市場ワーキング・グループ」の老後2,000万円のデータをベースに、自分に合うように補正してプランに反映するのが有益かと思います。