個人的に、資産を減らさず、配当を重視しつつも、全体として負けにくいポートフォリオを目指しておりました。配当を重視する場合、ポートフォリオに入れたくなるハイイールド債券に投資するETFのJNKについて記事にしております。

SPDR ブルームバーグ・バークレイズ・ハイ・イールド債券 ETF(JNK)とは

SPDR ブルームバーグ・バークレイズ・ハイ・イールド債券 ETF(JNK)

ブルームバーグ・バークレイズ・ハイ・イールド・ベリー・リキッド 指数の価格と利回りに、経費控除前で、おおむね連動する投資成果を上げることを目指すETFで、毎月分配があります。

ハイイールド債券とは

格付けが低い分、利回り(=イールド)が高い投機的格付債券のこと。格付機関によって格付けされる債券の信用度において、S&PならBB格以下、ムーディーズならBa以下に格付けされている。デフォルト(債務不履行)や元本割れなどが発生するリスクが高い分、利回りは高く設定されている。

野村證券 証券用語解説集https://www.nomura.co.jp/terms/japan/ha/high_eield.html

ハイイールド債はジャンク債とも言われており、個別の債券だとリスクは高いのですが、JNKは1,275銘柄(2021年6月15日)を組み入れているため、デフォルトリスクをそこまで気にしなくてもいいのでは。50%の銘柄がデフォルトする様な経済状況だと、株式や優先株式ETFはハイイールドETF以上の値下がりをしていてもおかしくないし、値下がりして利回りが上昇したら追加投資したいです。

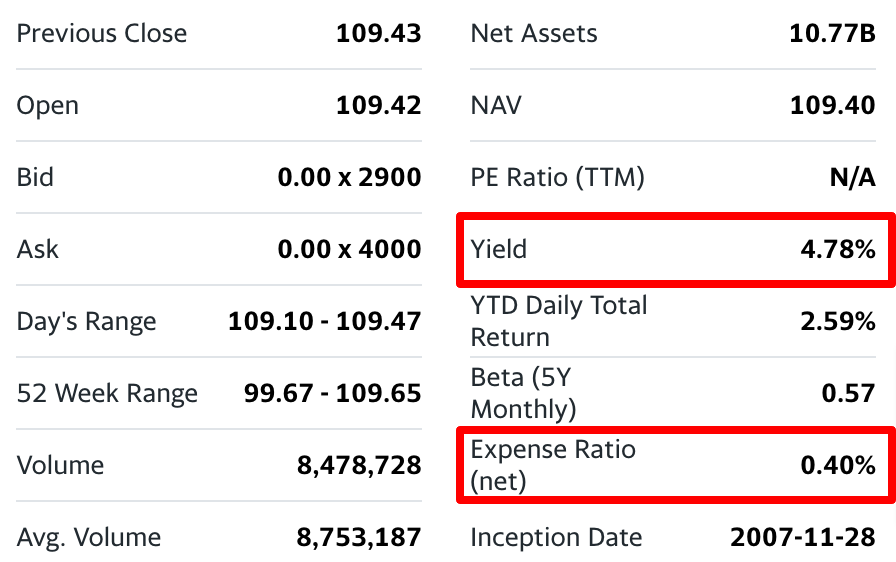

基本情報(2021年6月16日)

上場:米国(日本の証券会社から投資可能)

配当頻度:月次

配当利回り:4.78%

経費率:0.40%

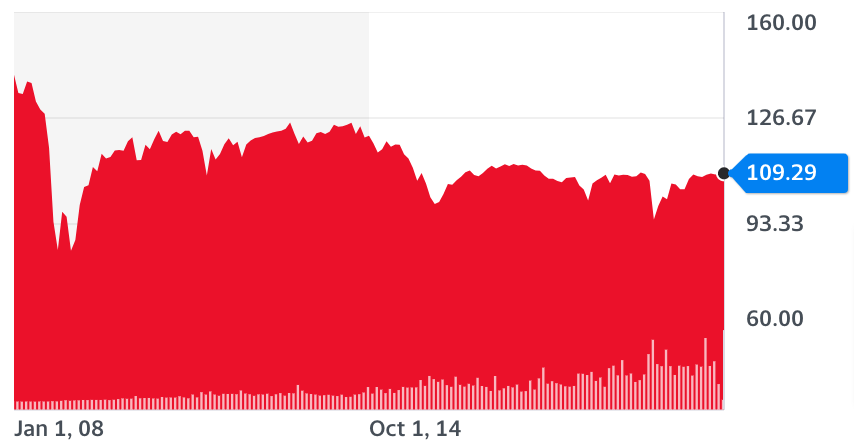

チャート(2021年6月16日)

株価は長期的に若干の下落傾向となっております。そのため、配当だけでなく、株価の変動についても考慮して投資した方がいいかと思います。

運用実績(2021年5月31日時点)

設定来でのパフォーマンスとしては、税引前で年利5%を超えております。

SPDR ブルームバーグ・バークレイズ・ハイ・イールド債券 ETF(JNK)のメリット

毎月分配型高配当が見込め、他の類似する海外ETFより分配利回りが高い

JNKの最大のメリット。高配当が見込めて、株式市場の値動きとの連動性も低いです。そのため、価格変動リスクが低く(毎月の配当を重視する人には合う商品の一つ。2021年6月16日時点の配当利回りは4.78%と、金利低下の影響で数年前よりも利回りは低下傾向ですが、依然として5%近い配当利回りは非常に魅力的です。

ハイイールド債で有名な銘柄としてはJNKとHYGがありますが、JNKはHYGよりも管理報酬が若干少なく(JNK 0.4%、HYG 0.49%)、配当利回りが高いため、個人的にはJNKの方が好きです。

-

-

HYG 海外ETF(高配当)の紹介〜ハイイールド債券への投資

配当を重視する場合、ポートフォリオに入れたくなるハイイールド債券に投資するETFのHYGについて記事にしております。 イーサンです。投稿頻度は多くありませんがTwitterもやっています。 iシェアー ...

続きを見る

意外と有名な企業の債券も含まれている

ジャンク債と聞くと、明日にでも倒産するような会社をイメージする方も多いと思いますが、JNKに組み入れているハイイールド債を調べると、ソフトバンク自身の社債や2013年7月に216億ドルで買収したSPRINT CORP(スプリント)の債券、電気自動車のTESLA(テスラ)の債券も含まれております。こういう会社の債券に投資したい方にはお勧めできます。

簡単に投資できる

JNKは日本の証券会社(SBI証券やマネックス証券や楽天証券など)の特定口座だけで無く、NISA口座でも購入することができます。特定口座の場合、証券会社によっては貸し株にすることもできるし、NISA口座の場合は日本での源泉所得税なしで投資できます。

ショックからも回復済み

コロナショックからも回復しており、仮に将来的に同様のショックがあったとしても乗り越えてくれる期待感が強いです。

SPDR ブルームバーグ・バークレイズ・ハイ・イールド債券 ETF(JNK)のデメリット

値上がりに上限がある

ハイイールド債の場合、利回りが高く、債券価格は低いのですが、将来は国債などの債券全般と共通で、満期日には額面価額で償還されます。金利引き下げが行われ、一時的に額面金額より債券価額が高くなった場合があったとしても、満期には額面金額に収斂されますので、売却益を目的とした長期投資には向かないです。

長期的に株価は下落傾向

ハイイールド債ETFは配当利回りが高いのですが、株価は長期的に下落傾向ですので、株価の評価損が生じる可能性も考慮して投資をした方がいいです。

ショック時には大きく値下がりする

コロナウィルスによる株価急落などがあると、債券であっても換金ニーズ等により下落します。また、ハイイールド債の場合、金利の引き下げによる価格へのプラス影響よりも、債券発行体の信用リスクの上昇による価格へのマイナス影響が大きくなることが多いです。その場合には、債券価格は大幅に下落することがあります。

複利効果を得にくい

配当を重視した投資をすると必然的に生じるデメリットですが、配当すると税金が生じてしまいます。また、配当金を再投資に回せばいいのですが、配当を生まないモノの購入に当ててしまうと、お金がお金を産むという複利効果を得られなくなってしまいます。

個人的な感想

ハイイールド債は好きな商品の一つのため、JNKよりも償還期限が短いSJNKという銘柄と合わせて投資をしておりました。

最近は、米国でコストが低いUSHYに移行してしまいましたが、日本の証券会社で投資をするなら、JNKとSJNKの組み合わせでの投資はありと思っております。ハイイールド債は今後も継続して投資を行なっていきます。

特に、ショックなどで株価が下落した時が狙い目と思っています。

-

-

USHY 海外ETF(高配当)の紹介〜米ドル建てのハイイールド債への投資

個人的に、資産を減らさず、配当を重視しつつも、全体として負けにくいポートフォリオを目指しておりました。配当を重視する場合、ポートフォリオに入れたくなるハイイールド債券に投資するETFのUSHYについて ...

続きを見る