S&P500について株価上昇とカバードコール戦略での高配当も狙う。そんな欲張りなETFについて記事にしております。

S&P 500 Covered Call & Growth ETF

CBOE S&P 500・ハーフ・バイライト・インデックスに連動する投資成果を目指すETFです。

簡単に説明すると、S&P500指数の株式を購入し、購入した株式の半分の割合でS&P500指数のコール・オプションを売却することにより利益を生み出しております。

少しわかりにくいETFのため、用語の説明も行っております。

米国に上場されており、日本のネット証券会社3社(SBI証券、マネックス証券、楽天証券)で投資できません。

XYLG(S&P 500 Covered Call & Growth ETFのポイント

- 「S&P500の買い」と「コールオプションの売り」への投資

- S&P500の株価上昇を半分放棄し、配当を重視する戦略

- 配当利回りは高い

- 商品内容は複雑

- 月次配当

- 過去のパフォーマンスは悪くない

- S&P500とのパフォーマンス差は大きい

- 日本のネット証券会社3社で投資可能(2024年4月時点)

カバードコールとは

「有価証券の買い」と「コールオプションの売り」を同時に行うオプション取引の投資手法。

株などの有価証券の価格が変動しないと予想される時に行い、有価証券の価格上昇の収益が限定される分、オプション・プレミアムを獲得しインカムゲインを増やすことが可能。投資信託の中には、カバード・コールを運用上の戦略として組み入れているタイプも設定されており、その投資対象は株式や不動産投資信託(REIT)、通貨など幅広い。また同タイプは、為替取引のプレミアム(為替取引国間の短期金利差相当)の上乗せを狙う通貨選択型と組み合わされる場合も多い。

オプションまで使いこなせると投資の世界が一気に広がります。カバードコールは一定の価格以上の値上がり益を享受できませんが、オプション料を得ることができるので、インカムゲインを増やすことができます。

カバードコール戦略による損益については新生銀行のサイトがわかり易いので、リンクを貼っておりきます。

-

-

https://globalxetfs.co.jp/funds/2865/2865_Covered_Calls_Infographic-Japan.pdf

続きを見る

コールオプションとは

ある商品を将来のある期日までに、その時の市場価格に関係なくあらかじめ決められた特定の価格(=権利行使価格)で買う権利のこと。

コールオプションの取引は、買い方(買うことができる権利を買う:ロングコール:Long Call)と売り方(買うことができる権利を売る:ショートコール:Short Call)が同時に存在する。 新規に取引を開始する際には、買い方はプレミアム(オプション価格)を支払い、一方売り方はプレミアムを受取る。その後決済時等に、買い方が権利を行使すると、対象とする商品を権利行使価格で手に入れることができる。一方、売り方はこの権利行使に応じなくてはならない。

コールオプションを簡単に言うと、一定の価格で買う権利のことです。カバードコール戦略では、コールオプションを売りますので、買う権利を売却していることになります。

基本情報(2024年4月19日時点)

上場:米国(日本のネット証券会社から投資可能)

配当頻度:月次

配当利回り:4.40 %

経費率:0.60%

配当情報(2021年6月4日時点)

過去の配当実績は以下の通りです。

2020年10月から2021年5月までの8ヶ月間の配当($0.965561)を12ヶ月に換算($1.4483415)し、2021年6月4日の株価($30.03)で配当利回りを算定すると4.82%

チャート(2024年4月19日時点)

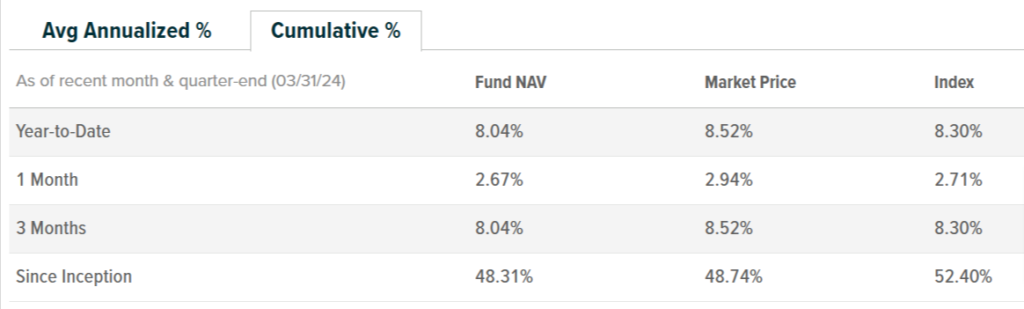

運用実績(2024年4月19日時点)

過去のリターンとなります。上場して3年半たっておりますが、上場来のリターンは52.4%程度と高いです。

XYLG(S&P 500 Covered Call & Growth ETF)保有銘柄トップ10(2024年4月19日時点)

上位10銘柄を記載しておりますが、基本的にはS&P500指数と同様の保有銘柄となります。

| 構成銘柄 | 割合(%) |

| MICROSOFT CORP | 7.18 |

| APPLE INC | 5.80 |

| NVIDIA CORP | 4.56 |

| AMAZON.COM INC | 3.87 |

| META PLATFORMS INC | 2.57 |

| ALPHABET INC-CL A | 2.20 |

| ALPHABET INC-CL C | 1.86 |

| BERKSHIRE HATH-B | 1.78 |

| ELI LILLY & CO | 1.41 |

| JPMORGAN CHASE & CO | 1.29 |

XYLG(S&P 500 Covered Call & Growth ETF)のメリット

株価の上昇が見込める

S&P500は長期的に上昇しておりますので、株価上昇の恩恵を受けることができます。ただ、XYLGはS&P500の株価上昇の半分程度の上昇率をイメージしているといいかと思います。

高配当が見込める

配当利回りは4.40%(2024年4月19日時点)。カバード・コールの売りで利益を生み出そうとするもので、ボラティリティが高い時期には、より高い利回りを生み出す傾向があります。

カバードコール戦略を手軽に行える

オプション取引だと敷居が高いと感じる方も多いかと思いますが、XYLGに投資するだけでS&P500への投資とコールオプションの売りによる影響を得ることができます(オプション料等)。

過去のパフォーマンスは高い

過去の年利でのトータルリターンは20%程度と非常に高いです。商品内容が分からなくても投資したくなります。

XYLDの弱点に一部対応

S&P500の指数に100%の割合でカバードコールを行なっているXYLDというETFがありますが、XYLDは高い配当の代わりに株価上昇がほとんど見込めない状況でした。XYLGは50%の割合でカバードコールを行いますので、XYLDほどの高い配当は見込めませんが、より高い株価上昇は見込むことができます。

-

-

XYLD 海外ETF(高配当)の紹介〜配当を重視したS&P500のカバードコール戦略

S&P500について配当を重視したカバードコール戦略をとるETFについて記事にしております。以前は日本のネット証券会社での取り扱いがありませんでしたが、2021年11月よりSBI証券、マネック ...

続きを見る

XYLG(S&P 500 Covered Call & Growth ETF)のデメリット

商品の理解が難しい

コールオプションの売りやカバードコールなどオプション取引を行っていない場合、理解し難い商品となっています。理解できない商品に投資をすると、認識していない要因によって株価が変動して想定外の損失を出す事があります。理解できる商品のみに投資をするのが負け難い投資に繋がっていくかと思います。

カバードコール戦略を取らない方がリターンが高い可能性

S&P500は株価上昇が続いており、カバードコール戦略によりコールオプションの売りを行わない方がリターンが高い傾向があります。

日本のネット証券会社3社(SBI証券、マネックス証券、楽天証券)から投資できない

XYLGは日本のネット証券会3社(SBI証券、マネックス証券、楽天証券)での取り扱いが2021年6月4日時点ではなく、海外の証券口座から投資することになります。

XYLGとVOO(S&P500)の比較(2021年6月4日時点)

以下、XYLGとVOO(S&P500に連動するETF)の過去1年間の値動きを比較したチャートになります。

オレンジ色:XYLG、青色:VOO(S&P500)

出所:ブルームバーグより

1年間の価格推移をみると、XYLG(+20.45%)とVOO(+30.73%)で、大きなパフォーマンスの違いがあります。年間の配当差が3%と想定してもこの差が大きく埋まることはありません。

株価上昇を捨てる代わりに配当を得る戦略もありますが、VOO(S&P500に連動するETF)などの株価の動きには注視する必要はあります。

-

-

VOO 海外ETFの紹介〜米国のS&P500に連動する投資

海外投資の定番とも言えるS&P500に連動するETFのVOOについて記載しております。 イーサンです。投稿頻度は多くありませんがTwitterもやっています。 VOO(バンガード®・S& ...

続きを見る

XYLGとXYLD(S&P50000に100%の割合でカバードコールするETF)の比較(2021年6月4日時点)

以下、XYLGとXYLD(S&P500に100%の割合でカバードコールするETF)の過去1年間の値動きを比較したチャートになります。

オレンジ色:XYLG、青色:XYLD(S&P500に100%の割合でカバードコール)

出所:ブルームバーグより

XYLGについてはまだ上場して1年たっていないので、正確な比較はできませんが、1年間の価格推移をみると、XYLG(+20.45%)とQYLD(+13.16%)で、パフォーマンスの違いがあります。年間の配当差が4%と想定してすると近いパフォーマンスになる可能性もあります。

ただ、個人的な見方としては、今後S&P500の株価が上昇すると、カバードコールの割合が低いXYLGの方がパフォーマンスが高くなるかと思います。

-

-

XYLD 海外ETF(高配当)の紹介〜配当を重視したS&P500のカバードコール戦略

S&P500について配当を重視したカバードコール戦略をとるETFについて記事にしております。以前は日本のネット証券会社での取り扱いがありませんでしたが、2021年11月よりSBI証券、マネック ...

続きを見る

個人的な感想

S&P500に連動するETF(VOOなど)はこの1年間の株価を見ると、XYLGのパフォーマンスを大幅に上回っており、配当目当てでXYLGに投資するよりもS&P500に連動するETFに投資をした方が圧倒的にメリットがある状態です。

配当好きの方だとS&P500への投資に対して100%の割合でカバードコールを行うXYLDに投資している人も多いと思いますが、株価が長期的に上昇しないという点が懸念点としてあったかと思います。

XYLGはS&P500への投資に対して約50%の割合でカバードコールを行っておりますので、株価の長期的な上昇と、高配当が見込める商品でバランスとしてはいいのかと思っておりました。XYLGはまだ上場して1年たっていないのですが、長期的にS&P500の成長が続く場合には、個人的にはパフォーマンスは

S&P500に連動するETF(VOO)>カバードコール50%(XYLG)>カバードコール100%(XYLD)

の順になると想定しております。

少し理解し難い商品のため、誰にでも合うETFではないですが。勉強を兼ねてリサーチ用に少しづつ投資してみるのはありかと思いますが、ただ、高い配当金のみに注目して投資をするのは避けた方がいいです。

日本のネット証券会社3社(SBI証券、マネックス証券、楽天証券)でも取り扱いがあり、気軽に投資することができます。

ただ、NISAの成長枠の対象外のため、米国の証券会社で投資してもいいかと思います。Firstradeなら日本人でも簡単に口座を開設できますので、興味がある方はリンクの紹介記事をご覧頂ければと思います。

-

-

Firstrade(ファーストレード証券)〜日本から口座開設できる米国ネット証券会社の紹介

いい投資生活のサイトでは、海外ETFの取り扱いが多い日本のネット証券会社(SBI証券、マネックス証券、楽天証券)でも投資することができない米国の銘柄について記事にする事があります。 米国の株式市場に、 ...

続きを見る